Mines (285)

Le gouvernement a signé, ce 17 juillet 2025, un « accord de principe » avec la société américaine Kobold Metals sur l’exploration minière en République démocratique du Congo (RDC), annoncent les services de communication de la présidence de la République. La signature du document par le ministre des Mines, Kizito Pakabomba, et le directeur général de Kobold Metals en RDC, Benjamin Katabuka, s’est faite en présence du président Félix-Antoine Tshisekedi.

Présenté par Kinshasa comme un « partenariat stratégique visant à ouvrir la voie aux investissements américains dans le secteur », l’accord de principe porte notamment sur le développement du projet de lithium de Manono. Situé dans la province du Tanganyika, ce gisement est considéré comme ayant « le potentiel de devenir une mine de lithium à grande échelle et de longue durée ».

La société américaine, soutenue par des investisseurs comme Bill Gates et Jeff Bezos, a, le 21 janvier dernier, fait une offre aux autorités congolaises. Elle propose de mettre fin au contentieux entre la RDC et AVZ Minerals Limited sur le gisement de Manono, en accordant une « compensation appropriée » à la compagnie australienne. En échange, celle-ci abandonnerait ses prétentions sur Manono à son profit. Dans cette perspective, AVZ et Kobold avaient annoncé, le 6 mai dernier, la conclusion d’un accord-cadre prévoyant qu’« AVZ cède ses intérêts commerciaux dans le gisement de lithium de Manono à Kobold, à une juste valeur ».

Sauf que, le 24 juin, AVZ a annoncé la reprise de la procédure d’arbitrage engagée contre l’État congolais devant le Centre international pour le règlement des différends relatifs aux investissements (CIRDI), gelée un mois plus tôt pour favoriser un règlement à l’amiable du différend. Ce qui a laissé planer le doute sur l’issue de l’offre de Kobold, pourtant soutenue par le gouvernement américain, avec qui Kinshasa discute actuellement d’un accord minier en échange du soutien des États-Unis pour le retour de la paix à l’est de la RDC.

Pour l’instant, on ignore sur quoi le gouvernement congolais et Kobold se sont mis d’accord au sujet du développement du projet de lithium de Manono. Par contre, on sait que l’entreprise américaine « s’est engagée » à utiliser des technologies « assez avancées » comme l’intelligence artificielle dans l’exploitation minière en RDC. Elle a aussi promis d’investir dans la numérisation des données géologiques dans le pays. Selon son directeur général en RDC, Kobold devrait déposer prochainement des demandes de permis de recherche.

Pierre Mukoko

Lire aussi :

Lithium de Manono : AVZ relance l’offensive judiciaire, l’offre de KoBold fragilisée

Lithium de Manono : Benjamin Katabuka en première ligne face à Kinshasa

Lithium de Manono : Zijin Mining engage l’extension de la centrale de Mpiana-Mwanga

Un témoignage de l’homme d’affaires israélien Dan Gertler met en lumière des failles dans la gestion des ressources minières en République démocratique du Congo (RDC), entre 2001 et 2019, durant la présidence de Joseph Kabila. Il est contenu dans une décision arbitrale rendue en avril 2024 en Israël, dans le cadre d’un différend financier opposant Dan Gertler aux frères Moises et Mendi Gertner, ses anciens partenaires. Le contenu de cette décision a été révélé le 14 juillet 2025 par Bloomberg, qui affirme l’avoir obtenue via l’ONG Platform to Protect Whistleblowers in Africa (PPLAAF).

Bien qu’il ait toujours nié toute irrégularité, Dan Gertler est sous sanctions américaines depuis 2017 pour avoir amassé une fortune à travers des centaines de millions de dollars de transactions minières et pétrolières jugées opaques et entachées de corruption en RDC. Son témoignage contribue à étayer ces accusations. Il y reconnaît notamment avoir versé d’importantes sommes à Augustin Katumba Mwanke, ancien proche collaborateur du président Kabila, afin de faciliter l’obtention de permis miniers et pétroliers.

Les avocats de Gertler soutiennent que Katumba, décédé en 2012 dans un accident d’avion, n’occupait plus de fonction officielle au moment des paiements. Ils affirment également que les montants en question servaient à financer des projets communautaires, tels que des écoles et des hôpitaux. Toutefois, l’arbitre Eitan Orenstein a relevé que les opportunités minières étaient systématiquement orientées vers Gertler grâce aux réseaux de Katumba dans les cercles du pouvoir. Le partenariat entre les deux hommes est même présenté comme indispensable à la réussite de Gertler en RDC.

Prêts en espèces à la BCC

Le témoignage révèle aussi une gestion opaque des participations dans des permis sur des gisements d’or, de fer et de cuivre entre Gertler et Katumba, certains actifs étant hébergés dans des entités distinctes selon les besoins. Gertler affirme avoir détenu, pour le compte de Katumba, des actifs miniers évalués à plusieurs centaines de millions de dollars, sans connaître l’identité d’autres partenaires congolais impliqués. Cette structuration rendait toute traçabilité difficile, permettant à des intérêts privés — parfois étrangers — de contrôler indirectement des ressources stratégiques congolaises.

Par ailleurs, Gertler reconnaît avoir accordé des « prêts en espèces » à la Banque centrale du Congo (BCC) et à la société diamantaire publique MIBA. Une pratique qu’il justifie par l’absence d’un système bancaire fonctionnel à l’époque, mais qui révèle aussi un manque de régulation dans les flux financiers du secteur extractif.

Le document d’arbitrage, qui dépasse 1 200 pages et s’appuie sur plus de 10 000 pages de témoignages et de pièces, n’avait pas pour objet de déterminer la légalité des transactions. L’arbitre a noté qu’aucune preuve convaincante de corruption ou de paiements illégaux n’avait été présentée. Néanmoins, les révélations confortent les critiques récurrentes sur la gouvernance du secteur minier congolais : recours à des prête-noms, absence de transparence sur les bénéficiaires effectifs, attribution opaque des permis, et pratiques financières informelles.

ITIE note des progrès

De nombreuses affaires de corruption ont par ailleurs émaillé le secteur extractif congolais. Ces dernières années, Glencore Plc a payé plusieurs centaines de millions de dollars en amendes, dommages et intérêts pour clore des poursuites aux États-Unis, au Royaume-Uni, en Suisse et en RDC, liées à des faits de corruption dans l’acquisition d’actifs miniers congolais.

Concernant Dan Gertler, un différend fiscal récent sur les redevances que lui verse Glencore a révélé qu’il détient toujours des actifs dans le secteur minier congolais. Bien qu’il ait accepté en 2022 de renoncer à certains avoirs, il conserve des droits à royalties sur trois projets majeurs de cuivre et de cobalt.

Les rapports de l’Initiative pour la transparence dans les industries extractives (ITIE) indiquent que la RDC a néanmoins enregistré quelques progrès. Le rapport de progrès 2024 note que le pays publie désormais des données sur la propriété bénéficiaire depuis 2015, même si celles-ci restent incomplètes. En matière de transparence contractuelle, la loi minière de 2018 impose la publication des contrats, licences et concessions, mais des lacunes subsistent. Un rapport du FMI publié en janvier 2025 souligne les progrès dans la mise en œuvre de ces réformes, tout en rappelant la nécessité de finaliser des processus en cours. Le seuil de déclaration de la propriété effective fixé à 25 % par un loi adoptée en 2022 reste trop permissif.

Enjeu économique

D’autres faiblesses subsistent dans la gouvernance du secteur extractif. Le gouvernement congolais a récemment conditionné les exportations pétrolières à l’usage d’affréteurs agréés, une mesure visant à mieux encadrer les flux, mais qui soulève des interrogations sur la transparence des intermédiaires.

La transparence dans le secteur extractif est cruciale pour la RDC, dont l’économie repose en grande partie sur le cuivre et le cobalt. En 2024, la RDC a produit 3,3 millions de tonnes métriques de cuivre (+12,6 % sur un an), la plaçant au 2ᵉ rang mondial. Pour le cobalt, elle conserve sa première place mondiale, avec une production estimée à 170 000 tonnes et des réserves de 6 millions de tonnes.

Les revenus miniers représentent environ 6 % du PIB national et 40 % des recettes publiques. Une meilleure gouvernance permettrait de maximiser ces recettes, d’attirer des investissements durables, de garantir une meilleure redistribution des richesses, et de répondre aux exigences internationales sur les chaînes d’approvisionnement en métaux critiques.

Georges Auréole Bamba

Lire aussi :

Derrière la saisie des avoirs de Kabila, la question clé de la propriété effective

Développement local : 198 millions $ non versés par les sociétés minières en RDC

Cuivre et cobalt : Glencore dément tout projet de vente d’actifs en RDC, mais…

Pétrole : face aux soupçons de fraude, la RDC renforce le contrôle des exportations

La société minière canadienne Loncor Gold a annoncé, le 15 juillet 2025, avoir reçu une offre non sollicitée et non contraignante de la part d’un investisseur tiers pour une éventuelle transaction. Aucun détail n’a été fourni à ce stade, laissant planer l’incertitude quant à la nature de l’opération envisagée : rachat, fusion ou simple prise de participation.

Dans son communiqué, l’entreprise indique simplement qu’un comité spécial d’administrateurs a été mis en place pour analyser l’offre.

Cette annonce intervient alors que Loncor Gold poursuit les travaux d’exploration sur le gisement aurifère d’Adumbi, situé dans la ceinture de roches vertes de Ngayu, dans le nord-est de la République démocratique du Congo. Ce gisement, contrôlé à 84,68 % par Loncor (la RDC en détient 10 % via la société d’État Sokimo), constitue le principal actif de la compagnie.

Selon une étude économique préliminaire (PEA) publiée en 2021, 303 000 onces d’or pourraient être extraites sur une période de 10,3 ans, moyennant un investissement initial de 392 millions de dollars. La compagnie précise qu’elle envisage de publier une mise à jour sur le projet « si les circonstances le justifient ».

La hausse des prix de l’or sur le marché international stimule l’intérêt des investisseurs pour le secteur aurifère. Le cours du métal jaune a progressé d’environ 30 % depuis janvier, et se maintient au-dessus du seuil historique de 3 000 dollars l’once, selon les données du World Gold Council. Ce devrait permettre Loncor Gold d’accrocher facilement un partenaire d’exploitation du gisement aurifère d’Adumbi.

PM avec l’Agence Ecofin

La production totale de cobalt du groupe chinois CMOC en République démocratique du Congo (RDC) a atteint 61 073 tonnes au premier semestre 2025. C’est ce qu’a déclaré la société dans un rapport financier préliminaire publié le 14 juillet, ajoutant que cela représente une hausse en glissement annuel de 13 %. Cette performance s’inscrit dans la continuité de la hausse de 20 % enregistrée au premier trimestre, où la société avait déclaré une production cumulée de 30 414 tonnes pour ses mines de Tenke-Fungurume et Kisanfu.

CMOC attribue cette progression des volumes extraits à la hausse des prix de ses principaux produits miniers. Il convient de rappeler que le cobalt est un sous-produit de l’exploitation du cuivre, dont le prix bat actuellement des records sur le marché international.

Si l’entreprise peut profiter de ce contexte de marché favorable pour le cuivre, la perspective est différente pour le cobalt. En effet, depuis le 24 février dernier, la compagnie ne peut pas sortir sa production du pays, en raison de l’embargo imposé par le gouvernement congolais sur les exportations de ce métal, dans l’objectif de relever les prix sur un marché en situation de surproduction. Le 30 juin, CMOC a même suspendu ses livraisons de cobalt. Évoquant le gel des exportations en RDC, IXM, sa filiale chargée du négoce des métaux, a annoncé un cas de force majeure sur les contrats d’approvisionnement.

Après l’annonce initiale de l’embargo en février, les cours avaient bondi de 60 %, atteignant un pic de stabilisation autour de 33 700 dollars dès avril. Depuis début juin, les prix affichaient une tendance baissière, avant de repartir à la hausse après la prolongation de la suspension des exportations par la RDC. Ils se situent actuellement au-dessus de 33 700 dollars.

CMOC maintient toujours ses prévisions de production annuelle entre 100 000 et 120 000 tonnes de cobalt pour 2025. Mais il est pour l’instant difficile de dire quand la compagnie pourra l’évacuer. L’embargo actuel arrive à expiration en septembre prochain. L’Autorité de régulation et de contrôle des marchés des substances minérales stratégiques (ARECOMS), à l’origine de la décision, indique que cette suspension pourrait être prolongée, ajustée ou levée, sans préciser d’objectif de prix cible. On sait toutefois que le budget 2025 de l’État congolais a été établi sur la base d’un prix moyen de 28 000 dollars la tonne.

Pierre Mukoko avec l’Agence Ecofin

Lire aussi :

Cuivre : la taxe américaine fait grimper les prix, la RDC en position de profiter

Cobalt : Benchmark conforte la décision de la RDC de prolonger l’embargo

Cobalt : CMOC suspend ses livraisons à cause du gel des exportations en RDC

Cobalt : la production de CMOC en hausse de 20 % malgré la suspension des exportations

Kamoa Copper, propriétaire du complexe cuprifère de Kamoa-Kakula, a signé un contrat de vente avec le négociant suisse Trafigura portant sur 20 % de la production d’anodes de cuivre de sa fonderie, dont l’entrée en service est prévue pour septembre 2025. L’information est issue du rapport trimestriel d’Ivanhoe Mines, l’un des actionnaires de Kamoa Copper, publié le 8 juillet 2025.

Selon ce document, l’accord a été conclu en juin dernier pour une durée de trois ans. Il inclut également une avance de 200 millions de dollars consentie par Trafigura à Kamoa Copper, avec un taux d’intérêt équivalant au taux moyen mensuel pondéré du marché interbancaire américain (SOFR) majoré de 3,75 %. En d’autres termes, l’entreprise recevra une quantité d’anodes de cuivre équivalente à ce montant, augmentée des intérêts, en guise de remboursement.

Avec cet accord, Kamoa Copper boucle la prévente de l’intégralité de la production de sa fonderie, dont la capacité est estimée à 500 000 tonnes d’anodes de cuivre par an. En janvier, Ivanhoe Mines avait déjà annoncé la signature d’un contrat de vente portant sur 80 % de cette production avec CITIC Metal Limited et Gold Mountains International Mining Company Limited, deux entités affiliées à Zijin Mining. Ce dernier est également actionnaire de Kamoa Copper et d’Ivanhoe Mines. Ce premier accord était assorti d’une avance de 500 millions de dollars aux mêmes conditions que celle négociée avec Trafigura.

Depuis son entrée en production à la mi-2021, Kamoa Copper privilégie ce mécanisme de prévente adossée à des avances sur production. Une stratégie qui suscite des réserves du côté de l’État congolais, actionnaire minoritaire à hauteur de 20 %, aux côtés d’Ivanhoe Mines (39,6 %), Zijin Mining (39,6 %) et Crystal River Global Limited (0,8 %), tous les trois regroupés au sein de Kamoa Holding Limited.

Ivanhoe Mines affirme que ces accords sont conclus « selon des conditions commerciales compétitives et indépendantes ». Mais en décembre dernier, le ministre du Portefeuille, Jean-Lucien Bussa, a estimé que Kamoa Copper vendait sa production en dessous des prix du marché. En conséquence, il a annoncé que l’État entend désormais participer à la sélection des acheteurs. L’objectif affiché est d’optimiser les revenus issus de l’exploitation du cuivre congolais et de garantir une valorisation plus équitable des ressources naturelles. Aucune information récente n’a toutefois été communiquée sur la mise en œuvre de cette mesure.

Pierre Mukoko

Lire aussi :

Anodes de cuivre : Kamoa conclut un accord de prévente de 80 % de sa production

L’État estime que Kamoa Copper vend son cuivre à des prix inférieurs au marché

Kamoa-Kakula : le chiffre d’affaires de 2024 annoncé à 3,1 milliards $

Cuivre raffiné : vers une nouvelle hausse des exportations de la RDC vers la Chine

Cuivre : la taxe américaine fait grimper les prix, la RDC en position de profiter

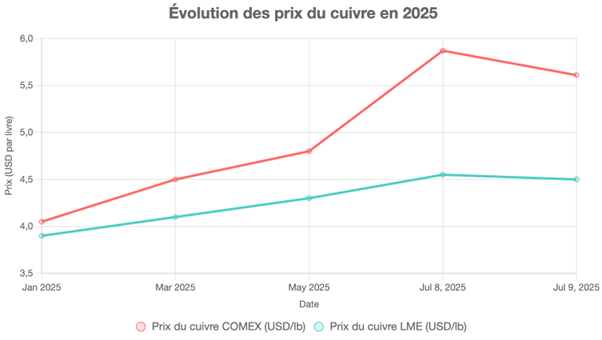

Le président américain Donald Trump a annoncé, le 8 juillet 2025, l’imposition d’un droit de douane de 50 % sur tout le cuivre importé aux États-Unis. Pour justifier cette mesure, il a déclaré vouloir « ramener la production de cuivre à la maison », estimant que la dépendance aux importations constitue un problème de sécurité nationale.

Les États-Unis sont le deuxième importateur mondial de cuivre, derrière la Chine. Ils achètent principalement du cuivre raffiné. Selon les données du ministère américain du Commerce, relayées par plusieurs médias, les importations de cuivre ont atteint 17 milliards de dollars en 2024, dont 6 milliards en provenance du Chili.

Aucun calendrier d’entrée en vigueur n’a encore été officiellement confirmé, mais l’administration évoque une mise en œuvre possible d’ici début août. L’annonce a immédiatement provoqué une envolée des cours du cuivre sur le marché américain. Sur la Commodity Exchange (COMEX), l’une des principales bourses de matières premières, les contrats à terme ont bondi de 13%, marquant la plus forte hausse intrajournalière depuis 1968, avant de se stabiliser en deçà de 5,6 dollars le lendemain.

La perspective d’un renchérissement du cuivre à l’importation a incité les traders à anticiper une pénurie. Certains indicateurs laissent également penser que le marché a été stimulé par des achats spéculatifs, visant à profiter des hausses de valeur attendues après l’entrée en vigueur des tarifs.

Impact indirect pour la RDC

Ces dynamiques interviennent dans un contexte de forte demande mondiale en cuivre, métal indispensable à la fabrication des véhicules électriques (environ 80 kg par véhicule), aux énergies renouvelables et aux infrastructures. Un déficit d’approvisionnement de 4,5 millions de tonnes est projeté d’ici 2030, ce qui soutient les prix sur les marchés internationaux, y compris à la Bourse des métaux de Londres (LME). Par ailleurs, la rhétorique de Donald Trump, visant à limiter l’influence chinoise sur les chaînes d’approvisionnement, accentue les tensions commerciales.

La République démocratique du Congo, qui a produit environ 2,5 millions de tonnes de cuivre en 2024 (soit 11 % de l’offre mondiale), pourrait bénéficier indirectement de cette hausse des prix. Plusieurs grandes entreprises étrangères dominent sa production — notamment CMOC, Zijin Mining, Ivanhoe Mines et Glencore — et l’État n’est généralement qu’actionnaire minoritaire.

En pratique, une grande partie de la production est vendue à travers des contrats d’achat à terme, souvent conclus avec des entités liées aux producteurs. Ces contrats fixent les prix à l’avance ou se basent sur des moyennes passées, limitant la capacité de l’État à profiter immédiatement des flambées de prix. En revanche, les groupes miniers, eux, enregistrent une revalorisation directe de leurs stocks. Le gouvernement congolais a exprimé sa volonté de participer aux processus de commercialisation, mais les avancées concrètes dans ce domaine restent floues.

Sur le plan fiscal, la RDC perçoit des redevances à l’exportation. Cependant, le mode de calcul de ces taxes, souvent basé sur des prix moyens anticipés, empêche de profiter pleinement des hausses soudaines.

Perspectives à moyen terme

Toutefois, la taxe sur les superprofits instaurée par le Code minier de 2018 pourrait constituer un levier important. Cette taxe de 50 % s’applique lorsque les prix des matières premières dépassent de 25 % les hypothèses économiques des études de faisabilité. Par exemple, si une étude prévoit un prix de 4 dollars par livre (8 818,5 $/t), la taxe s’enclenche à partir de 5 dollars (11 023 $/t). Avec un prix actuel aux Etats-Unis de 5,6 dollars par livre (12 368 $/t), cette taxe serait applicable.

Entre janvier et juillet 2025, le cours du cuivre a augmenté de 38,8 % (de 4,04 à 5,61 dollars par livre) et de 98,8 % sur cinq ans, ce qui signifie que de nombreux projets dépassent ce seuil. Le potentiel fiscal reste néanmoins difficile à estimer précisément.

Les effets à long terme de cette décision américaine sur la RDC dépendront de son impact sur les cours et la demande. Selon plusieurs analystes, les importations américaines de cuivre ne devraient pas reculer dans l’immédiat, malgré les tarifs. Les États-Unis n’ont ni les mines, ni les fonderies, ni les raffineries nécessaires pour assurer leur autosuffisance. Des projets tels que Resolution Copper nécessitent 7 à 10 ans de développement et des milliards d’investissements.

Importateur à hauteur de 45 % de ses besoins, Washington pourrait même accroître ses achats de cuivre pour accompagner son programme de réindustrialisation. La demande mondiale devrait croître de 3 à 5 % par an jusqu’en 2030, tirée par la transition énergétique. En cas de production nationale portée à 3,5 à 4 millions de tonnes — comme prévu avec l’expansion de mines comme Kamoa-Kakula — la RDC pourrait enregistrer des recettes d’exportation comprises entre 30 et 40 milliards de dollars par an à cette échéance.

Georges Auréole Bamba

Lire aussi :

Cuivre : la production Kamoa-Kakula bondit de 31 % au 1er semestre 2025

Cuivre : le Chinois Dowstone annonce un projet de fonderie à 165 millions $ en RDC

Cuivre : l’offre mondiale risque de manquer de 40 % d’ici 2035, alerte l’AIE

Dowstone Technology, société chinoise spécialisée dans les matériaux pour batteries, a annoncé, le 3 juillet 2025, son intention d’implanter une nouvelle fonderie de cuivre en République démocratique du Congo (RDC). D’un coût de 165 millions de dollars, l’usine devrait être dotée d’une capacité de production annuelle de 30 000 tonnes de cathodes de cuivre. Elle devrait être construit en 18 mois.

Sous réserve des approbations réglementaires des autorités des deux pays, ce projet pourrait à terme renforcer la présence chinoise sur le segment du cuivre raffiné en RDC. Plusieurs acteurs chinois investissent en effet, depuis quelques années, dans la transformation locale du cuivre congolais. Dowstone est déjà active dans le pays, où elle affirme disposer d’unités de production de cathodes avec une capacité annuelle dépassant 60 000 tonnes fin 2024. China Nonferrous Mining Corp (CNMC) pilote également la fonderie Lualaba Copper, inaugurée en 2020, et dotée d’une capacité de traitement de 100 000 tonnes de cuivre.

Dans le même temps, les groupes chinois Zijin Mining et CITIC Metal ont conclu des accords avec le canadien Ivanhoe Mines pour sécuriser 80 % de la production de la future fonderie de Kamoa-Kakula. D’une capacité de traitement annuelle de 500 000 tonnes de cuivre, cette installation — la plus grande du genre en Afrique — devrait entrer en service en septembre 2025. Notons que Zijin Mining est déjà directement lié au projet, en raison de sa participation de 39,6 % dans la mine Kamoa-Kakula.

Cette empreinte marquée de la Chine sur le cuivre raffiné congolais illustre l’évolution des relations commerciales qu’elle entretient avec la RDC. En 2024, les exportations congolaises de cuivre raffiné vers la Chine ont atteint 1,48 million de tonnes, soit une hausse annuelle de 71 %.

Important pôle de raffinage des minéraux stratégiques, l’Empire du Milieu est aussi un grand consommateur, misant sur des sources d’approvisionnement clés pour combler sa demande. La RDC, quant à elle, est le premier producteur africain de cuivre et le deuxième à l’échelle mondiale.

Il faut toutefois noter que ce nouveau projet annoncé par Dowstone survient dans un contexte où Kinshasa cherche à diversifier ses partenaires miniers. Selon Marcellin Paluku, directeur de cabinet adjoint au ministère des Mines, 80 % des mines congolaises sont exploitées en partenariat avec des sociétés chinoises, ce qui représente un « risque » pour l’économie locale.

Le gouvernement mise ainsi sur d’autres partenaires, comme les États-Unis ou l’Arabie saoudite, pour réduire cette dépendance. Les impacts de cette réorientation sur les investissements chinois à venir restent, pour l’heure, incertains.

Aurel Sèdjro Houenou, Agence Ecofin

Lire aussi:

Cuivre raffiné : vers une nouvelle hausse des exportations de la RDC vers la Chine

Anodes de cuivre : Kamoa conclut un accord de prévente de 80 % de sa production

Comme le gouvernement de la République démocratique du Congo (RDC), l’entreprise britannique spécialisée dans l’analyse du marché des matériaux pour batteries, Benchmark Mineral Intelligence, estime que les stocks de cobalt sur le marché international restent élevés. « Notre analyse montre que, même s’il existe un risque de pénurie physique des stocks hors RDC, celle-ci ne devrait pas se faire réellement sentir avant fin 2026 », explique Will Talbot, responsable de recherche chez Benchmark Mineral Intelligence, dans un entretien accordé à l’Agence Ecofin.

Fin juin, la RDC, qui a représenté 73,6 % de l’offre mondiale de cobalt en 2024, a décidé de prolonger, pour trois mois supplémentaires, l’embargo sur ses exportations de cobalt en vigueur depuis février 2025. À en croire l’Autorité de régulation et de contrôle des marchés des substances minérales stratégiques (ARECOMS), à l’origine de la décision, l’interdiction est maintenue « en raison des stocks toujours importants sur le marché ».

Will Talbot affirme néanmoins que certains négociants et producteurs pourraient rencontrer des difficultés avant cette échéance. Eurasian Resources Group a déclaré dès mars la « force majeure » sur les livraisons de cobalt provenant de son usine congolaise de Metalkol. IXM, filiale du groupe chinois CMOC chargée du négoce de métaux, en a fait de même le 30 juin, évoquant le gel des exportations en RDC.

Alors que certains analystes alertent sur un possible désengagement des industriels vis-à-vis du cobalt congolais – voire du cobalt tout court – en cas de persistance de l’embargo, Benchmark se montre plus mesuré. Selon M. Talbot, la composition chimique des batteries ne devrait pas évoluer de manière significative.

Léger rebond des prix

« Benchmark prévoit que 43 % de la demande de batteries lithium-ion en 2025 concernera des compositions chimiques contenant du cobalt. Si la part de marché du LFP (lithium-fer-phosphate) devrait augmenter, le NCM (nickel-cobalt-manganèse) restera important, en particulier sur les marchés occidentaux. Il y a de la place sur le marché pour ces deux compositions chimiques », a-t-il déclaré.

Après l’annonce initiale de l’embargo en février, les cours avaient bondi de 60 %, atteignant un pic de stabilisation autour de 33 700 dollars dès avril. Depuis début juin, les prix avaient affiché une tendance baissière, avant de repartir à la hausse après la prolongation de la suspension des exportations par la RDC. Ils se situent actuellement au-dessus de 33 700 dollars.

Pour Benchmark, cette volatilité devrait persister à court terme. À moyen et long terme, l’évolution des prix et l’intérêt des consommateurs dépendront de la capacité de la RDC à concilier rareté de l’offre – pour soutenir les prix – et disponibilité suffisante – pour éviter que les fabricants de batteries n’accélèrent la substitution vers d’autres chimies.

L’embargo actuel arrive à expiration en septembre prochain. L’ARECOMS indique que cette suspension pourrait être prolongée, ajustée ou levée, sans préciser d’objectif de prix cible. On sait toutefois que le budget 2025 de l’État congolais a été établi sur la base d’un prix moyen de 28 000 dollars la tonne.

Pierre Mukoko avec l’Agence Ecofin

Lire aussi :

Cobalt : CMOC suspend ses livraisons à cause du gel des exportations en RDC

Cobalt : la RDC prolonge l’embargo sur les exportations, sur fond de baisse des prix

En l’espace de seulement trois mois, depuis l’ouverture de sa succursale à Kindu le 25 mars 2025, la province du Maniema s’est hissée au premier rang des zones de collecte d’or artisanal légal par DRC Gold Trading SA. Selon les données de l’entreprise publique, 447,028 kg d’or — soit 42,3 % des exportations nationales — ont été canalisés par cette antenne.

Cette montée en puissance survient dans un contexte de retrait de l’entreprise au Sud-Kivu, région qui représentait à elle seule plus de 90 % des exportations légales d’or artisanal entre 2023 et 2024. La persistance de l’insécurité, marquée notamment par l’avancée des rebelles du M23, a contraint DRC Gold Trading SA à suspendre ses opérations dans cette province depuis mars dernier. En conséquence, l’essentiel de la production aurifère locale échappe désormais au circuit officiel, alimentant les réseaux transfrontaliers informels.

Cette situation compromet les ambitions initiales de l’entreprise, qui visait, selon sa direction, l’exportation d’au moins 5 tonnes d’or artisanal en 2025, pour une valeur estimée à 1,3 milliard de dollars américains, selon une déclaration de février.

Pour compenser la perte du Sud-Kivu, de nouvelles succursales ont été ouvertes en 2025 à Buta (Bas-Uélé), Bunia (Ituri) et Isiro (Haut-Uélé). Toutefois, les résultats du premier semestre restent en deçà des attentes : seulement 1 057,88 kg d’or ont été exportés à l’échelle nationale, soit à peine 21 % de l’objectif annuel.

Timothée Manoke, stagiaire

Lire aussi :

Maniema : DRC Gold Trading collecte 280 kg d’or artisanal en deux mois

Maniema : DRC Gold Trading mise sur Rawbank pour mieux capter l’or artisanal

Exportations d’or artisanal : 2025 démarre mal pour la RDC après une chute de 66 % en 2024

Au deuxième trimestre 2025, Bisie, la plus grande mine d’étain de la République démocratique du Congo, a enregistré une production de 4 106 tonnes, selon les chiffres publiés le 3 juillet par son opérateur, Alphamin Resources. Ce volume est inférieur de 21 % à l’objectif initial de 5 000 tonnes fixé pour la période.

La compagnie attribue cette contre-performance à « l’impact de l’arrêt temporaire des opérations » survenu à la mi-mars, en raison de l’avancée des groupes rebelles dans l’est du pays. Malgré un « redémarrage progressif à partir du 15 avril » et des performances opérationnelles jugées positives en mai et en juin, la production du deuxième trimestre affiche une baisse de 4 % par rapport aux 4 270 tonnes réalisées au trimestre précédent.

Sur l’ensemble du premier semestre 2025, la mine a livré un total de 8 376 tonnes d’étain, soit 47 % de l’objectif annuel révisé, désormais fixé à 17 500 tonnes, selon les calculs de l’Agence Ecofin.

Si Alphamin Resources entend poursuivre ses activités sur le site, elle conditionne cette ambition à une amélioration durable de la situation sécuritaire dans la région. Le 27 juin, la RDC et le Rwanda ont signé à Washington un accord de cessez-le-feu visant à mettre fin aux combats impliquant leurs armées. Une reprise des pourparlers est attendue entre les autorités congolaises et les rebelles du M23 au Qatar.

Aurel Sèdjro Houenou, Agence Ecofin

Lire aussi :

Étain : l’Émirati IRH conclut un deal à 367 millions $ pour prendre le contrôle de Bisie

Étain : Alphamin baisse ses objectifs de production de 14 % en RDC

Étain : pourquoi Alphamin relance ses activités en RDC

Étain : le Sud-Africain Jac van Heerden porté à la tête de la principale mine de RDC

More...

Le négociant en métaux IXM, filiale du groupe chinois China Molybdenum (CMOC), a annoncé le 30 juin avoir déclaré un cas de force majeure sur ses contrats de fourniture de cobalt. Cette décision intervient quelques jours après que la République démocratique du Congo (RDC) a prolongé de trois mois l’interdiction d’exporter le cobalt, initialement imposée le 22 février 2025.

Dans un communiqué, IXM précise que cette interdiction prolongée « rend légalement et pratiquement impossible à ses fournisseurs, dont Tenke Fungurume Mining et CMOC Kisanfu Mining, d’exporter des produits à base de cobalt depuis la RDC », affectant directement sa capacité à honorer ses engagements contractuels. « Alors que la chaîne d’approvisionnement mondiale en cobalt connaît une volatilité accrue, IXM reste engagé à gérer cette perturbation de manière responsable, dans le respect des cadres contractuels et réglementaires », ajoute l’entreprise.

Selon des propos rapportés par S&P Global Ratings, un acteur européen du marché a réagi : « C’était une question de temps — on pourrait même être surpris que cela ait pris autant de jours ». En mars dernier, Telf AG, responsable de la commercialisation du cobalt d’Eurasian Resources Group (ERG), avait déjà invoqué la force majeure auprès de ses clients. Glencore, autre géant du secteur actif en RDC, s’est pour sa part montré favorable à la prolongation de l’embargo.

Pour ce même opérateur européen, l’annonce d’IXM pourrait provoquer un effet psychologique sur les marchés, en raison de l’incertitude grandissante sur l’approvisionnement mondial. À ce stade, la suspension des exportations congolaises de cobalt affecte particulièrement les raffineurs chinois, très dépendants des importations d’hydroxyde de cobalt en provenance de la RDC.

En toile de fond, Kinshasa affiche sa volonté de mieux capter la valeur ajoutée de ce minerai stratégique, actuellement vendu brut sur les marchés mondiaux. Le code minier prévoit une redevance exceptionnelle de 15 % sur le cobalt, en raison de son caractère « stratégique ». Par ailleurs, si le prix de vente dépasse les projections de l’étude de faisabilité des entreprises, l’État peut également percevoir une taxe sur les superprofits.

Une stratégie risquée

Une part importante du cobalt issu de l’exploitation artisanale est désormais gérée par l’Entreprise générale du cobalt (EGC), structure publique censée permettre une meilleure captation des revenus d’un sous-secteur longtemps informel.

Le prix de la tonne de cobalt, estimé à 33 335 dollars le 30 juin 2025 selon la plateforme Trading Economics, a progressé de 61,7 % depuis l’annonce de la première suspension d’exportations. Mais ce niveau reste loin des pics de 79 191 dollars atteints en avril 2022, ou de 95 856 dollars enregistrés en mars 2018.

La stratégie congolaise n’est cependant pas sans risques. Certains acteurs du marché estiment que cette posture pourrait conduire certaines compagnies minières à suspendre ou ralentir leurs investissements dans le pays. À l’échelle mondiale, le blocage congolais pourrait aussi accélérer le développement de projets alternatifs en Indonésie, en Australie ou au Canada.

En 2024, la RDC représentait encore 73,6 % de l’offre mondiale de cobalt. Mais cette part pourrait tomber à 57 % d’ici 2035, selon S&P Global Market Intelligence, en raison de l’épuisement progressif du minerai et de la montée en puissance de l’Indonésie dans le raffinage via la technologie HPAL (lixiviation acide à haute pression).

Face à ces incertitudes, les fabricants de batteries et de véhicules électriques, très dépendants du cobalt congolais, accélèrent déjà leur diversification. Cela passe par des contrats à long terme avec d’autres pays, mais aussi par des investissements dans le recyclage des batteries et dans des technologies de stockage sans cobalt. Les producteurs d’électronique grand public suivent une logique similaire.

Georges Auréole Bamba

Lire aussi :

Cobalt : la RDC prolonge l’embargo sur les exportations, sur fond de baisse des prix

Cobalt : la production de CMOC en hausse de 20 % malgré la suspension des exportations

Exportations de cobalt : Glencore et CMOC s’opposent sur la ligne à suivre en RDC

Cobalt : vers un déficit de l’offre dès 2030, selon le Cobalt Institute

La société japonaise Asia Mineral a franchi une nouvelle étape vers son implantation en République démocratique du Congo. Le 28 juin 2025, elle a signé un protocole d’accord (MoU) avec la société congolaise Kerith Resources en vue de la création d’une coentreprise baptisée Kivuvu Kongo Mines, dédiée à l’exploitation et à la transformation du manganèse dans la province du Kongo Central.

La signature de l’accord est intervenue en marge du Forum économique RDC–Japon, organisé à Tokyo autour du thème « Investir en RDC ». L’événement a réuni une délégation congolaise conduite par la Première ministre Judith Suminwa Tuluka, accompagnée de plusieurs membres du gouvernement.

Selon le directeur général de Kerith Resources, Fely Samuna, la coentreprise devrait être formellement constituée dans la province dans un délai de deux semaines. Asia Mineral détiendra 60 % du capital, contre 40 % pour Kerith Resources, une société congolaise dont peu d’informations publiques sont disponibles.

Un potentiel encore à confirmer

Kivuvu Kongo Mines aura pour mission de valoriser les réserves de manganèse du Kongo Central. À ce stade, il est encore difficile d’évaluer le potentiel exact du site ciblé. Il était prévu qu’Asia Mineral lance la phase exploratoire dans le territoire de Luozi en mai dernier.

Lors d’un point de presse à Tokyo, le ministre du Commerce extérieur, Julien Paluku, a indiqué que l’investissement initial était estimé à 50 millions de dollars. L’objectif est d’atteindre une production annuelle de 2 millions de tonnes de manganèse.

Selon les projections, le projet pourrait générer 2 500 emplois directs et stimuler plusieurs chaînes de valeur locales, notamment dans la logistique, la sous-traitance industrielle et les services.

Pour le gouvernement congolais, cette initiative s’inscrit dans la stratégie de diversification du secteur minier. Celle-ci vise à élargir les partenariats, à diversifier les types de minerais exploités, les zones d’exploitation, ainsi que les produits finis ou semi-finis, dans une logique de transformation locale et de valorisation accrue des ressources.

Ronsard Luabeya, stagiaire

Lire aussi :

Manganèse : des explorations d’Asia Minerals annoncées dans le Kongo Central

L’État congolais détient désormais 10 % du capital de Buenassa Resources SA, la filiale de Buenassa chargée du développement de la première raffinerie de cuivre et de cobalt en République démocratique du Congo (RDC). Le protocole d’accord a été signé le 25 juin 2025 entre le ministre du Portefeuille, Jean-Lucien Bussa, et le directeur général de Buenassa Resources, Eddy Kioni.

Selon Buenassa, cette prise de participation correspond à une golden share : bien que minoritaire, elle accorde à l’État un droit de veto sur les décisions stratégiques susceptibles d’affecter les intérêts nationaux, notamment en matière d’emploi, de fiscalité, de contenu local, d’environnement ou d’orientation stratégique. Dans ce cadre, Buenassa Resources est passée du statut de SARL à celui de société anonyme avec conseil d’administration, intégrant des représentants de l’État.

Présentée comme un « signal fort pour les partenaires et investisseurs », cette étape ouvre la voie à la mobilisation de financements. Selon des sources internes, il s’agit, dans un premier temps, de réunir entre 7 et 8 millions de dollars pour financer l’étude de faisabilité du projet. Une subvention de 3,5 millions de dollars, octroyée par le gouvernement congolais via le Fonds de promotion de l’industrie (FPI), a déjà permis de réaliser une étude de cadrage (scoping study).

Cette dernière évalue le coût de la première phase du projet à 600 millions de dollars. À ce stade, l’usine dont la mise en service est prévue d’ici fin 2027 devrait produire annuellement 30 000 tonnes de cathodes de cuivre et 5 000 tonnes de sulfate de cobalt. À terme, l’objectif est de porter ces volumes à 120 000 tonnes de cuivre et 20 000 tonnes de cobalt par an.

L’étude de faisabilité, qui doit s’étendre sur 12 mois, visera à affiner les paramètres techniques et économiques du projet, notamment le modèle d’approvisionnement de l’usine. Deux options sont actuellement à l’étude : utiliser la part de la production minière revenant à l’État, ou s’appuyer sur des quotas de cobalt réservés à la transformation locale. Le gouvernement a d’ailleurs réaffirmé, lors du Conseil des ministres du 14 mars 2025, sa volonté de mieux encadrer les flux de cobalt exportés afin de favoriser une transformation sur le territoire national.

La direction de Buenassa espère lancer l’étude de faisabilité en septembre prochain. Pour cela, il reste aussi à finaliser le choix du site. Un terrain a été identifié dans la province du Lualaba, mais n’a pas encore été sécurisé.

Pierre Mukoko Ronsard Luabeya, stagiaire

Lire aussi :

Projet de raffinerie de cobalt de Lualaba : des investisseurs américains « fortement intéressés »

Batteries pour véhicules électriques : le soutien américain à la RDC incertain avec Trump

Véhicules électriques : la RDC lance l’aménagement de sa zone économique spéciale

Cobalt : la RDC instaure des quotas après avoir suspendu les exportations

Entre 2018 et 2023, les communautés locales en République démocratique du Congo (RDC) ont été privées de 198 millions de dollars en raison de la sous-déclaration, du paiement partiel ou du non-paiement de la dotation minimum obligatoire de 0,3 % du chiffre d’affaires par les entreprises minières. C’est ce qui ressort d’un rapport de la Cour des comptes sur la gestion de cette dotation, censée financer des projets de développement communautaire dans les zones d’exploitation.

Publié en juin 2025, l’audit pointe notamment les écarts entre les chiffres d’affaires déclarés par les compagnies minières aux DOTS — les structures chargées de gérer la dotation — et ceux communiqués à la Direction générale des impôts (DGI). Cette sous-déclaration volontaire a entraîné un manque à gagner de 154,7 millions de dollars sur la période auditée.

Par ailleurs, certaines entreprises ont partiellement payé leur contribution, accumulant un solde impayé de plus de 40,4 millions de dollars. D’autres ne s’en sont pas acquittées du tout, générant un manque à gagner supplémentaire de 2,8 millions de dollars.

Parmi les entreprises mises en cause figurent des majors comme Kamoa Copper (Ivanhoe Mines et Zijin Mining), Kamoto Copper Company (Glencore), Sicomines (Crec-Sinohydro-Zhejiang) et Tenke Fungurume Mining (CMOC).

La Cour des comptes recommande au Comité de supervision d’ordonner aux entreprises concernées de régulariser leurs paiements sous peine de sanctions, allant jusqu’à la suspension des travaux pour faute grave. Elle déplore cependant l’absence de mesures prises par les ministres des Mines successifs, et appelle à la mise en place d’un mécanisme de vérification systématique des chiffres d’affaires entre la DGI et les DOTS.

Boaz Kabeya, stagiaire

Lire aussi :

Importations : Glencore, CMOC, Ivanhoe, Sicomines… accusés de violer les restrictions