Dossier (12)

La République démocratique du Congo (RDC) fait son entrée dans Business Ready (B-READY), le nouveau baromètre de la Banque mondiale sur l’environnement des affaires. Les résultats mettent en évidence un contraste : si le cadre réglementaire progresse, la faiblesse des services publics et de l’environnement institutionnel demeure le principal frein à l’attractivité économique du pays.

Dans sa deuxième édition, publiée à la fin du mois de décembre 2025, le nouveau baromètre mondial de l’environnement des affaires de la Banque mondiale — Business Ready (B-READY) —, lancé depuis 2024, intègre la République démocratique du Congo (RDC). Il ressort de ce rapport que les services publics constituent le point faible du pays en matière de facilitation des affaires.

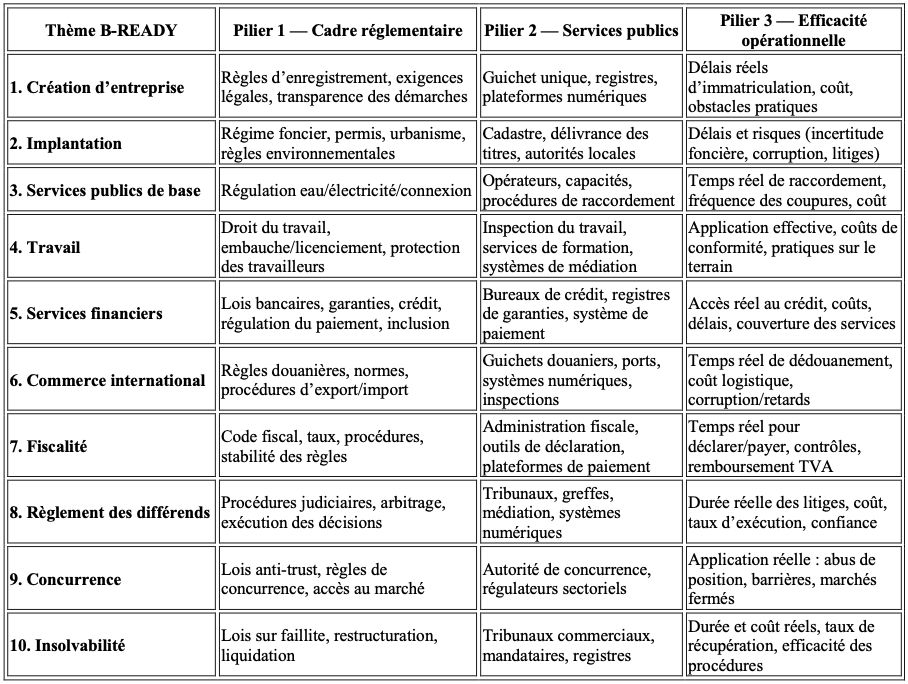

Ce baromètre, qui remplace le Doing Business, évalue les pays sur trois aspects (piliers) :le cadre réglementaire (qualité des lois, règles, procédures…), les services publics (disponibilité et qualité des services chargés d’appliquer ces règles), l’efficacité opérationnelle (réalité sur le terrain : délais, coûts, pratiques).

Chacun de ces piliers est évalué sur l’ensemble des étapes (thèmes) de la vie d’une entreprise : création, implantation, services de base, travail, services financiers, commerce international, fiscalité, règlement des différends, concurrence et insolvabilité. Les notes vont de 0 à 100 points.

Critères d’évaluation

Des résultats contrastés pour la RDC

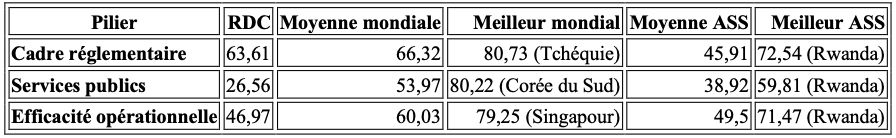

Pour la RDC, les résultats montrent un contraste marqué : 63,61 sur le cadre réglementaire, 46,97 sur l’efficacité opérationnelle, 26,56 seulement sur les services publics.

En plus d’enregistrer la performance moyenne la plus faible parmi les piliers, les services publics constituent celui où les écarts avec les autres pays du monde sont les plus importants.

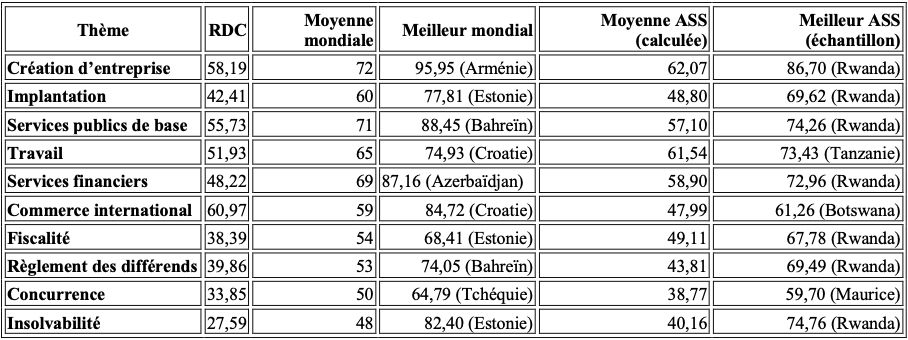

Le problème viendrait essentiellement de l’environnement institutionnel. Car si la RDC obtient 55,73 sur les services publics de base, elle reste faible sur plusieurs domaines liés au fonctionnement des institutions, tels que : l’insolvabilité (27,59), la concurrence (33,85), la fiscalité (38,39), la justice commerciale (39,86).

La faiblesse de ces indicateurs a des conséquences directes : elle limite la capacité du pays à attirer des capitaux privés, complique l’accès au crédit et fragilise les entreprises lorsqu’elles doivent gérer un conflit commercial ou une restructuration.

Résultat par pilier

Résultat par thème

Une note aussi faible en matière d’insolvabilité signifie concrètement une capacité limitée de restructuration, des coûts de défaut élevés, ainsi qu’un recouvrement lent et incertain. Cela contribue à expliquer le coût élevé du crédit, la faible profondeur financière et la quasi-absence de financement à long terme en RDC.

En matière de concurrence, le faible score traduit, en pratique, un manque de prévisibilité sur l’égalité des règles du jeu, des barrières à l’entrée, des distorsions, ainsi que des mécanismes insuffisants de lutte contre les abus.

Renforcer les capacités administratives

Les scores sur la fiscalité et la justice reflètent, quant à eux, un niveau élevé d’incertitude et des coûts de transaction importants. Une fiscalité imprévisible alimente le contentieux, tandis qu’une justice peu efficace rend ce contentieux plus risqué.

Le B-READY 2025 montre que la RDC peut améliorer son attractivité sans nécessairement changer toutes les lois. Selon la Banque mondiale, le vrai enjeu est de parvenir à rééquilibrer l’effort entre la norme et la mise en œuvre. Le rapport rappelle que les pays peuvent adopter des règles ambitieuses, mais restent pénalisés s’ils ne disposent pas des capacités administratives et opérationnelles nécessaires pour les rendre effectives.

Pour la RDC, le basculement viendra donc de réformes d’exécution : digitalisation des procédures, transparence, simplification, accès effectif aux services administratifs et réduction des délais.

Pierre Mukoko

Lire aussi :

Révision du code des investissements : les travaux lancés à Kinshasa

PPP : Kinshasa veut arrimer sa loi aux standards internationaux

Foncier : un nouveau projet de loi pour sécuriser les terres et numériser le cadastre en RDC

La République démocratique du Congo (RDC) est devenue, le 4 décembre 2025, un « partenaire stratégique » des États-Unis. Un accord en ce sens a été signé entre le vice-Premier ministre en charge de l’Économie nationale, Daniel Mukoko Samba, et le secrétaire d'État Marco Rubio, équivalent du ministre des Affaires étrangères. Ce statut place la RDC dans un cadre de coopération privilégiée avec Washington. Il porte la promesse d’un appui sécuritaire, d’investissements massifs et d’une accélération de son industrialisation, mais s’accompagne aussi d’obligations légales et fiscales assorties de délais stricts. En contrepartie, les États-Unis obtiennent un accès structuré et prioritaire aux minéraux critiques congolais, essentiels à l’industrie américaine et à la transition énergétique, tout en posant les bases d’une réduction de l’emprise chinoise dans le pays.

Accès prioritaire des États-Unis aux gisements stratégiques

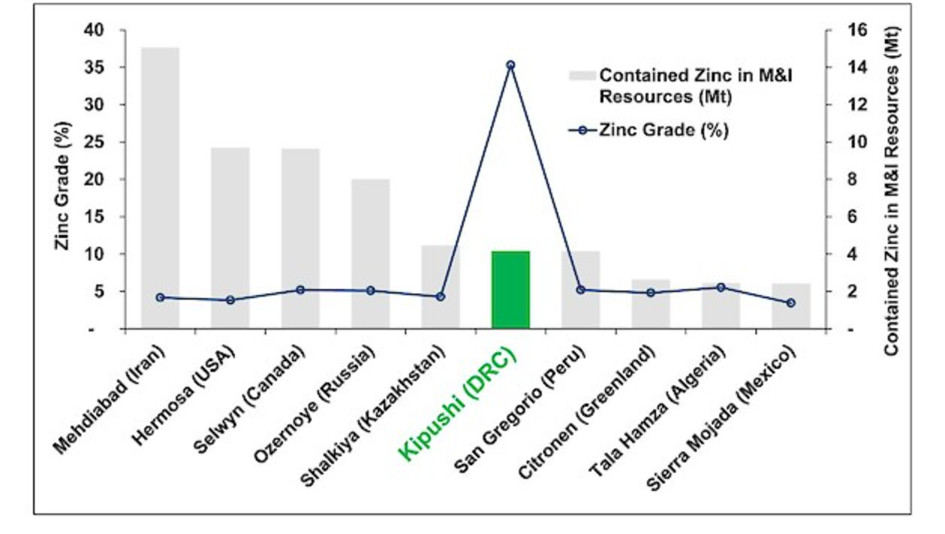

L’accord, signé le 4 décembre dernier à Washington, accorde aux entreprises américaines un droit de première offre sur des gisements de minerais critiques, d’or et sur des zones d’exploration constituant la Réserve stratégique d’actifs miniers (RAS). Ce mécanisme leur garantit une priorité d’accès aux permis d’exploration, de développement ou d’exploitation. Si, au bout de neuf mois, aucune offre américaine n’est retenue, les projets peuvent être ouverts aux « alliés » — Union européenne, Qatar ou même la RDC — mais jamais aux pays considérés par Washington comme des adversaires stratégiques, notamment la Chine, qui contrôle actuellement environ 80 % des actifs miniers en exploitation dans le pays.

La liste des actifs composant la RAS n’est pas encore publique. Mais selon nos informations, les États-Unis s’intéressent particulièrement à la mine de Rubaya, actuellement sous contrôle du M23, ainsi qu’au gisement de Manono, où l’américain KoBold Metals détient déjà quatre permis de recherche. Kinshasa doit transmettre la liste initiale des actifs RAS au plus tard le 2 janvier 2026. Celle-ci pourra ensuite être complétée, en consultation avec Washington ou à sa demande, élargissant progressivement le périmètre des actifs inaccessibles à la Chine.

Avantages fiscaux

Une partie de la production issue des actifs RAS devra être réservée au marché américain. Au risque d’être rejetée, toute proposition de projet devra démontrer sa contribution aux chaînes d’approvisionnement américaines, notamment par des engagements d’écoulement vers les États-Unis. Pour garantir un approvisionnement stable, notamment en cobalt, l’accord prévoit également la création en RDC d’une réserve stratégique de minerais.

Les entreprises à participation américaine bénéficieront d’un régime fiscal exceptionnel : stabilisation fiscale de dix ans, remboursement obligatoire de la TVA sous 90 jours, mécanisme automatique d’imputation des crédits de TVA. La RDC devra aussi mettre en place un guichet unique pour simplifier les démarches ainsi qu’une autorité fiscale dédiée aux investisseurs américains. Des incitations supplémentaires pourront être accordées aux projets jugés stratégiques, rendant l’environnement fiscal particulièrement attractif pour les intérêts américains.

#Lobito : Les États Unis et l'Union européenne pleinement alignés et coordonnés pour assurer le succès du corridor.

— UE en RDC🇪🇺 (@UEenRDC) December 5, 2025

Déclaration conjointe 🇺🇸 🇪🇺

👇 pic.twitter.com/ELEasv3S8E

Washington obtient en outre un rôle direct dans la gouvernance. L’accord instaure un dialogue intergouvernemental, un forum économique États-Unis–RDC et un Comité de pilotage conjoint (CPC) de dix membres chargé de superviser les projets, valider les critères d’éligibilité et examiner toute décision susceptible d’affecter les intérêts américains, notamment les embargos ou les quotas d’exportation.

Le CPC se réunira deux fois par an, avec une première session prévue au plus tard 90 jours après l’entrée en vigueur de l’accord. Le forum économique sera organisé tous les deux ans, alternativement à Washington et Kinshasa, sauf décision contraire. La date de la session inaugurale devra être fixée dans un délai d’un an.

La RDC sous le parapluie américain

En échange, la RDC obtient le statut de « partenaire stratégique » des États-Unis. Ce statut, réservé à un nombre restreint de pays jugés essentiels aux intérêts américains (tels que le Japon, la Corée du Sud ou Israël), devrait, selon des spécialistes, renforcer le poids diplomatique de la RDC au niveau régional et au-delà.

L’accord engage également Washington à coopérer en matière de sécurité et de défense afin de renforcer la paix, la stabilité et l’autorité de l’État. Un mémorandum d’entente sur ces questions a été signé le même jour entre la ministre congolaise des Affaires étrangères, Thérèse Kayikwamba Wagner, et Marco Rubio. Ce document n’a pas été rendu public, laissant peu d’éléments sur les modalités concrètes de coopération sur la protection de l’intégrité du territoire, la sécurisation des infrastructures critiques, la lutte contre les trafics miniers alimentant les groupes armés…

#RDC | Ce jeudi 4 décembre 2025, à Washington, le Vice-Premier Ministre et Ministre de l’Économie nationale, @DMukokoSamba, a accompagné le Chef de l’État, Félix-Antoine Tshisekedi, lors de la signature des Accords de paix RDC–Rwanda.

— Ministère de l'Économie Nationale, RDC (@EconatRDC) December 5, 2025

Dans le même cadre, le VPM a également… pic.twitter.com/aZM43iUVG0

Le texte prévoit aussi un appui à la stabilisation des zones minières et conflictuelles à travers des investissements ciblés dans l’énergie, les infrastructures et la logistique ; un renforcement des capacités douanières et fiscales, une amélioration de la traçabilité des minerais ; ainsi qu’un accompagnement aux réformes judiciaires et anticorruption pour restaurer l’autorité de l’État dans les régions minières.

Sur le plan économique, l’accord vise à faire de la RDC un nœud central des chaînes d’approvisionnement occidentales en minerais critiques, tout en augmentant sa propre capacité à capter la valeur et en diversifiant ses partenaires économiques. Ainsi, le pays pourra bénéficier d’appuis techniques et financiers via les institutions américaines de développement pour ses projets stratégiques. Elle doit transmettre une première liste d’ici le 2 janvier 2026. Celle-ci pourra être complétée à tout moment en concertation avec Washington.

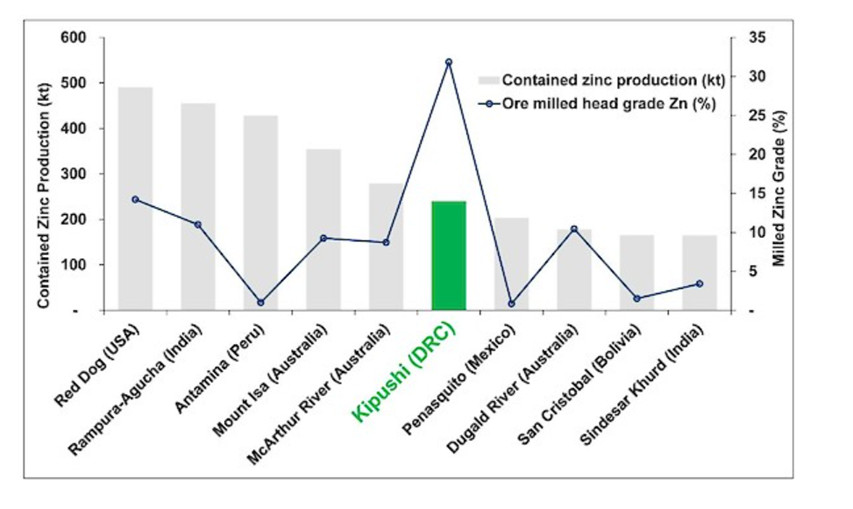

Corridor Sakania–Lobito et projet Grand Inga

Un soutien est déjà prévu pour moderniser l’ensemble du corridor Sakania–Lobito, appelé à devenir l’axe principal des exportations vers les États-Unis. Des objectifs quantifiés sont fixés : 50 % du cuivre, 30 % du cobalt et 90 % du zinc commercialisés par les entreprises publiques devront transiter par cet axe dans les cinq prochaines années. Les parties s’engagent aussi à développer ensemble le projet hydroélectrique Grand Inga via un comité de gouvernance commun. Il est considéré comme essentiel à l’industrialisation et à la compétitivité régionale.

L’accord inclut également un appui à la transformation locale des minerais — raffinage, unités de transformation, participation à des projets en aval à l’étranger — ainsi qu’un important volet sur la formalisation de l’exploitation artisanale, incluant un appui américain sur la traçabilité, la structuration des coopératives et l’inclusion financière.

Des réformes profondes exigées

Pour consolider son rôle de « partenaire stratégique fiable », la RDC doit mettre en œuvre des politiques renforçant la gouvernance, la transparence et l’État de droit. L’accord exige une réforme du cadre fiscal dans les douze mois : stabilisation fiscale de dix ans, remboursement de TVA sous 90 jours, guichet unique, autorité fiscale centralisée responsable de toutes les interactions avec les investisseurs du secteur minier. Dans ce secteur, la RDC devra renforcer la régulation, la transparence des entreprises publiques, les capacités douanières et la lutte contre les trafics.

L’accord entre en vigueur dès sa signature. Il est révisé tous les trois ans, mais ne peut être résilié qu’après un préavis de cinq ans.

Pierre Mukoko

Lire aussi :

Minerais stratégiques : le cadre de coopération RDC–États-Unis–Rwanda mis en place

Corridor de Lobito : les États-Unis envisagent d’investir du côté congolais

Commerce RDC–États-Unis : les exportations explosent à 1,3 milliard $ en sept mois

Alimentée par des partenariats opaques entre opérateurs chinois et congolais, cette ruée minière appauvrit aussi les communautés locales et prive l’État de précieuses ressources fiscales.

Selon un rapport publié le 17 septembre 2025 par l’ONG néerlandaise PAX, l’exploitation illégale de l’or par des ressortissants chinois, associés à des partenaires congolais, a endommagé plus de 250 kilomètres de cours d’eau entre fin 2020 et 2025 dans la province du Haut-Uélé, au nord-est de la République démocratique du Congo (RDC), tout en perturbant le mode de vie traditionnel des communautés locales.

Intitulé « RDC : une ruée vers l’or illégale dans le Haut-Uélé a dévasté des rivières et nui aux populations », le rapport se base sur une analyse d’images satellites et de documents officiels, des visites de sites miniers et des entretiens avec des activistes de la société civile, des victimes et des responsables locaux. Il en ressort que les mineurs ont exploité les cours d’eau et leurs berges de manière semi-industrielle, jour et nuit, à l’aide d’engins lourds. Ils ont creusé sur des étendues de 50 à 400 mètres de large, souvent le long de dizaines de kilomètres de rivières et de ruisseaux, d’après les images satellitaires.

À certains endroits, le lit des rivières a même été déplacé et des chaînes de fosses laissées inondées, créant ainsi un risque important de noyade pour les communautés voisines.

Aucune étude scientifique n’a été menée sur les impacts de ces opérations dans le Haut-Uélé sur la santé humaine et l’environnement. Il existe toutefois de sérieuses raisons de s’inquiéter, car des produits chimiques hautement toxiques, en particulier le mercure et le cyanure, sont souvent utilisés pour l’extraction de l’or en RDC. Les ruisseaux et rivières touchés se déversent ensuite dans le fleuve Congo, qui traverse la deuxième plus grande forêt tropicale humide au monde et constitue un haut lieu de biodiversité.

La ruée vers l’or a également entraîné une forte déforestation, notamment en raison de la construction de grandes routes menant aux sites miniers.

Des coopératives sous couvert d’illégalité

Le rapport souligne que les mineurs actifs dans le Haut-Uélé opèrent sous le couvert de « coopératives minières artisanales » composées exclusivement de ressortissants congolais, travaillant en « partenariat » avec des ressortissants chinois qui leur fourniraient un soutien technique et financier. Ces coopératives, qui opèrent sous la protection de membres de l’armée et de la police congolaises, ne bénéficient pas des autorisations prévues par le Code minier et ne respectent pas les normes environnementales et sociétales.

Les documents officiels analysés par PAX révèlent qu’il n’existait pratiquement aucune coopérative minière artisanale dans le Haut-Uélé avant 2020. Les ressortissants chinois ont donc collaboré avec des coopératives venues d’autres provinces et formé de nouveaux « partenariats » avec des structures récemment créées.

Des données accessibles au public issues du cadastre minier congolais, qui recense tous les droits miniers du pays, montrent que l’exploitation aurifère dans la province du Haut-Uélé s’est souvent déroulée dans des zones couvertes par des permis d’exploitation minière accordés à des entreprises industrielles, et non à des opérateurs semi-industriels.

De plus, certains de ces permis n’étaient pas valides au moment où les activités semi-industrielles ont eu lieu. Bien qu’un titulaire de permis puisse louer sa concession à un autre exploitant, ces accords doivent être enregistrés, transparents et conformes aux règles de responsabilité environnementale et sociale. Mais l’enquête de PAX n’a trouvé aucune information publique concernant de tels accords d’amodiation entre les titulaires de permis et les exploitants semi-industriels.

L’article 311 ter du Code minier prévoit pourtant des peines de 10 à 20 ans de prison pour les personnes responsables de fraude ou de pillage des ressources minérales.

Le 12 août 2022, le président Félix Tshisekedi et son gouvernement ont examiné la situation dans le Haut-Uélé, qualifiant ces activités d’« illicites » et soulignant qu’elles étaient menées « en complicité avec les coopératives minières ». Le chef de l’État avait alors chargé le ministre de l’Intérieur de prendre « des mesures urgentes pour stopper, sans délai, ces exploitations illicites ». Il avait également demandé aux ministres des Mines et de la Justice d’initier une mission d’enquête et de lui faire rapport. Cependant, les comptes rendus ultérieurs du Conseil des ministres examinés par PAX ne font mention d’aucune mission ni d’aucun rapport, et l’exploitation illégale de l’or s’est poursuivie.

Des pertes pour l’État

En outre, si les acteurs impliqués dans cette ruée illégale ont probablement réalisé d’énormes bénéfices, ni les communautés locales ni le Trésor public n’en ont tiré profit, ces activités échappant largement à la surveillance officielle et à la fiscalité.

Les communautés autochtones vivant dans les zones affectées ont vu leur mode de vie traditionnel bouleversé. Selon plusieurs témoignages recueillis sur le terrain, les exploitants semi-industriels ont gravement endommagé les champs des cultivateurs locaux sans indemnisation adéquate, aggravant leur pauvreté. Ils ont aussi déplacé des orpailleurs de leurs sites, les forçant à chercher ailleurs ou à abandonner complètement cette activité. De plus, les communautés locales, notamment les Mbuti, doivent parfois utiliser de l’eau polluée pour cuisiner, se laver et boire, faute d’alternative.

Des exploitations similaires, également largement illégales et impliquant des ressortissants chinois, ont été signalées dans d’autres provinces de l’est du Congo ces dernières années, notamment dans le Sud-Kivu, l’Ituri et la Tshopo.

Face à l’ampleur des dégâts environnementaux et sociaux, PAX appelle Kinshasa à mettre fin à l’exploitation aurifère semi-industrielle illégale dans le Haut-Uélé et ailleurs, à poursuivre toutes les personnes impliquées, quel que soit leur rang, et à garantir une réparation aux populations affectées. La Chine est, quant à elle, invitée à demander des comptes à ses ressortissants engagés dans ces activités.

Walid Kéfi, Agence Ecofin

Lire aussi :

Or artisanal : le Maniema devient le premier centre d’exportation légale en RDC

Exportations d’or artisanal : 2025 démarre mal pour la RDC après une chute de 66 % en 2024

Le conseil des ministres du Commerce des pays membres de la Zone de libre-échange continentale africaine (Zlecaf) tient sa 16e réunion ce mardi 15 avril à Kinshasa. Cette réunion se tient au moment où cette zone mérite une vive attention des dirigeants africains. Face à la nouvelle crise mondiale qui s’annonce avec la guerre commerciale déclenchée par l’administration américaine dirigée par Donald Trump, banques centrales et responsables des politiques économiques africaines doivent rapidement accélérer l’intégration du continent.

Des turbulences s’intensifient sur le commerce mondial. Le monde assiste à une situation sans précédent de perturbations dans le commerce mondial, avec une confrontation entre les États-Unis et le reste du monde, en particulier la Chine. Le président américain Donald Trump a récemment imposé des droits de douane prohibitifs de 145 % sur les importations chinoises, provoquant une riposte immédiate de Pékin qui a répliqué avec des taxes de 125 % sur les produits américains. Cette surenchère a déjà commencé à perturber les chaînes d’approvisionnement mondiales et à ébranler les marchés financiers. Les échanges entre la Chine et les États-Unis commencent à plonger.

Si le pays asiatique se prépare depuis des années au découplage avec l’économie américaine, ses exportateurs en souffrent déjà, lisait-on récemment dans un article publié par le journal français Le Monde. Bien que Trump ait accordé des exemptions pour certains produits électroniques, cette accalmie reste fragile et temporaire. Les ports chinois comme Shanghai, premier port mondial, constatent déjà une réduction notable des cargaisons à destination des États-Unis. La Chine, dont la croissance ralentit déjà à environ 5 % en 2025, se trouve contrainte de repenser ses stratégies d’exportation et son positionnement commercial mondial.

L’Afrique prise entre deux feux

Pour l’Afrique, cette confrontation entre ses deux principaux partenaires commerciaux présente des risques considérables. La Chine, premier partenaire commercial du continent depuis plus d’une décennie, voit son modèle économique remis en question et fait face à des pressions combinées des États-Unis et de l’Europe. Cette situation menace directement l’écosystème commercial africain pour plusieurs raisons : un ralentissement probable de la demande pour les matières premières africaines par la Chine qui en est le plus gros client et un des partenaires de poids à la production, la perturbation des chaînes d’approvisionnement dont dépendent les économies africaines, la volatilité accrue des prix des matières premières, affectant les recettes d’exportation et un risque de devenir un terrain de « guerre économique par procuration » entre puissances (ce qui se voit déjà avec les minerais critiques).

La récente annonce de la Chine de réduire ses importations de soja américain illustre la volatilité des marchés des matières premières. Un phénomène similaire pourrait affecter les exportations africaines si le conflit s’intensifie, mettant en péril les équilibres économiques fragiles du continent.

La Zlecaf : un bouclier stratégique indispensable

Face à ces incertitudes, la Zone de libre-échange continentale africaine représente bien plus qu’un simple accord commercial — elle constitue un véritable rempart protecteur pour les économies africaines. Les avantages de son accélération sont multiples et cruciaux dans le contexte actuel : Elle possède la capacité de réduire la dépendance excessive aux partenaires extérieurs. En développant les échanges intra-africains au-delà des 15 % actuels, le continent pourrait amortir les chocs provenant des turbulences commerciales mondiales.

Aussi, l’intégration continentale rehausserait l’attractivité de l’Afrique pour les investisseurs internationaux. Avec 1,3 milliard de consommateurs potentiels et un PIB combiné dépassant 3000 milliards de dollars, la Zlecaf offre une alternative aux marchés devenus incertains à cause des tensions commerciales. Un investisseur qui sait qu’en s’implantant dans un pays africain, il accède à tout le continent y réfléchira à deux fois avant de privilégier d’autres marchés émergents.

Enfin, la Zlecaf permettrait d’équilibrer les négociations avec les grandes puissances. En parlant d’une seule voix dans les forums commerciaux internationaux, l’Afrique gagnerait en poids diplomatique et économique. Divisés, les pays africains sont facilement ballottés entre la Chine, l’UE et les États-Unis. Unis, ils peuvent exiger des partenariats plus équitables.

L’unité de compte de la BAD : un outil monétaire pour l’autonomie africaine

Au-delà de l’intégration commerciale, la question monétaire est cruciale pour renforcer la résilience africaine. Une initiative récente mérite l’attention : la création d’une unité de compte africaine, baptisée African Units of Account (AUA), proposée par la Banque africaine de Développement (BAD). Ce mécanisme inédit s’inspire de l’étalon-or, mais serait adossé aux vastes réserves de minerais critiques dont dispose l’Afrique — cobalt, lithium, manganèse — qui représentent 30 % des réserves mondiales et dont la valeur a progressé de plus de 600 % entre 2004 et 2024.

Cette unité de compte permettrait de réduire la dépendance excessive au dollar qui expose les économies africaines aux fluctuations des taux de change, diminuer de 30 à 40 % le coût du capital pour les projets d’infrastructures africains, créer un instrument africain de réserve capable de stabiliser les échanges commerciaux intra-africains et transformer les ressources naturelles africaines en levier financier plutôt qu’en simple produit d’exportation

Alors que 70 % des dettes publiques et privées africaines sont libellées en devises fortes (dollar, euro), cette initiative pourrait protéger les économies africaines des turbulences monétaires internationales que la guerre commerciale ne manquera pas d’amplifier.

L’urgence d’agir

L’Afrique ne peut plus se permettre d’attendre. La guerre commerciale entre grandes puissances n’est pas un phénomène passager, mais le symptôme d’une reconfiguration profonde de l’ordre économique mondial. Dans ce contexte, accélérer la mise en œuvre effective de la Zlecaf est devenu impératif. Les efforts doivent se concentrer sur trois priorités immédiates : Rendre la libre circulation des personnes effective, harmoniser les normes et standards pour faciliter le commerce et investir massivement dans les corridors de transport et les infrastructures digitales qui relieront nos capitales économiques.

La Zlecaf n’est pas qu’un accord commercial, c’est le projet économique du siècle pour l’Afrique, un projet de civilisation économique nouvelle. Dans un monde où les cartes sont rebattues par la rivalité entre grandes puissances, l’Afrique ne doit plus être un simple terrain de jeu, mais devenir un acteur autonome et influent.

Idriss Linge, Agence Ecofin

Lire aussi :

Accord de libre-échange avec les Émirats : la RDC vise 3 milliards $ d’exportations d’ici 2030

Zlecaf : la RDC annonce la suppression des droits de douane sur 6 230 produits d’ici 2031

Face aux défis de la Zlecaf, Julien Paluku plaide pour une réforme des mécanismes de financement

Exportations vers les États-Unis : la RDC avantagée par les décisions de Trump

En RDC comme dans la plupart des pays forestiers d’Afrique, la gestion durable des surfaces boisées est le principal défi pour la sauvegarde des ressources. Cette question revêt une importance majeure dans le contexte du changement climatique.

En République démocratique du Congo (RDC), la valorisation durable des superficies forestières par le secteur privé en partenariat avec le gouvernement est un moyen efficace pour assurer leur protection, selon le rapport Diagnostic du secteur privé de la RDC publié par la Banque mondiale en mars 2022. Alors que les forêts de la RDC représentent le second poumon écologique de la planète derrière l’Amazonie avec plus de 100 millions d’hectares, ce sont chaque année 1,3 million d’hectares qui sont menacés de disparition.

« La biomasse représente 98,8 % de la consommation totale d’énergie des ménages du pays, dont 81,8 % pour le bois de chauffage et 17 % pour le charbon de bois. En 2010, le marché du charbon de bois de Kinshasa était estimé à 143 millions de dollars (environ 150 millions de dollars en 2023), soit 3,1 fois la valeur des exportations de bois d’œuvre résineux », soutient de l’institution de Breton Woods dans son rapport.

A l’origine de cette situation, les besoins en terres agricoles et la production de charbon de bois et de bois de chauffe. Dans le pays, la Banque mondiale estime ainsi que 6 millions d’hectares ont été déboisés entre 1992 et 2020, dont 67 % pour l’expansion des terres cultivées et prévoit que 8,4 millions d’hectares soient déboisées d’ici 2030. Par ailleurs, avec la faible utilisation de sources d’énergie domestique plus propres, le pays dépend à hauteur de 94 % de la biomasse forestière pour ses sources d’énergie primaire.

« La biomasse représente 98,8 % de la consommation totale d’énergie des ménages du pays, dont 81,8 % pour le bois de chauffage et 17 % pour le charbon de bois. En 2010, le marché du charbon de bois de Kinshasa était estimé à 143 millions de dollars (environ 150 millions de dollars en 2023), soit 3,1 fois la valeur des exportations de bois d’œuvre résineux », soutient de l’institution de Breton Woods dans son rapport.

S’inspirer du cas gabonais tout en luttant contre l’exploitation illégale

D’après la Banque mondiale, la RDC a beaucoup à apprendre de ses pays voisins dont le Gabon qui adopte de bonnes pratiques en matière de régulation de ses ressources ligneuses. Dans ce dernier pays où la surface forestière s’étend sur 87 % du territoire (22 millions d’hectares) avec un taux de déforestation de 0,05 % entre 2010 et 2020, le gouvernement s’est notamment doté d’un plan stratégique pour l’exploitation durable de sa ressource forestière. Cela comprend notamment l’amélioration de la surveillance, du contrôle et de la traçabilité, la mise en place de plantations forestières dans les zones dégradées et les savanes ainsi que le passage à la transformation secondaire et tertiaire des produits forestiers pour accroître les retombées économiques.

Au Gabon par exemple, les pratiques forestières sont sélectives avec seulement entre un et trois arbres par hectares qui sont exploités une fois tous les 20, 30 ans, ce qui au final ne touche qu’entre 5 et 15 % de la biomasse et du couvert forestier.

Au Gabon, l’institution indique que plus de 80 % de la forêt est soumise à des concessions forestières formelles et durable contre 10 % en RDC (10 millions d’hectares), ce qui laisse encore des opportunités immenses pour non seulement améliorer le contrôle du secteur forestier mais aussi booster les exportations de bois durable de grande valeur économique.

Le pays a aussi encouragé des partenariats public-privé afin d’améliorer l’utilisation de ses ressources d’une manière durable. D’après la Banque mondiale, le secteur privé exploite ainsi seulement 4 % de la concession chaque année (avec seulement quelques arbres coupés par hectare) tout en s’engageant à sécuriser et protéger les 96 % restants.

Au Gabon, l’institution indique que plus de 80 % de la forêt est soumise à des concessions forestières formelles et durable contre 10 % en RDC (10 millions d’hectares), ce qui laisse encore des opportunités immenses pour non seulement améliorer le contrôle du secteur forestier mais aussi booster les exportations de bois durable de grande valeur économique.

Dans un tel contexte, un renforcement de la gouvernance économique du secteur et la mise en œuvre de plans de gestion durable pour les concessions forestières existantes pourraient permettre à la RDC de tirer un meilleur parti de ses ressources.

Par ailleurs, les auteurs du rapport mettent en avant la nécessité d’accroître la lutte contre l’exploitation illégale durable qui peut prendre la forme de l’exploitation d’espèces protégées au sein de concessions légales, la surexploitation des arbres, le non-respect des plans de gestion forestière. D’après la Banque mondiale, le renforcement des capacités de l’administration sur le terrain, la mise en place d’une surveillance par satellite ou encore des contrôles plus stricts aux postes frontaliers pourrait permettre de lutter contre cette pratique.

Tirer du potentiel carbone immense

A l’heure où la lutte contre le changement climatique, les marchés du carbone dans le secteur forestier offrent l’opportunité de promouvoir des pratiques durables pour limiter les émissions de gaz à effet de serre (GES), la Banque mondiale estime que la RDC gagnerait à profiter de l’effet de levier de la finance carbone. Le pays est en effet bien placé pour jouer un important rôle dans la réduction des émissions provenant du déboisement et de la dégradation des forêts, associées à la gestion durable des forêts, la conservation et l’amélioration des stocks de carbone forestier (REDD+).

Selon les données de la Banque mondiale, les forêts congolaises sont parmi les rares du globe à séquestrer plus de CO2 qu’elles n’en émettent par an, agissant ainsi comme un puits de carbone net et contribuant à l’élimination de 822 millions de tonnes d’équivalent CO2/an.

En outre, indique-t-elle, les superficies forestières de la RDC peuvent générer une valeur estimée entre 223 et 398 milliards de dollars par an grâce au carbone stocké et aux services écosystémiques associés. Par ailleurs, les tourbières du bassin du Congo contiennent 29 gigatonnes (Gt) de carbone souterrain.

Plus globalement, les observateurs indiquent que la RDC gagnerait aussi à s’appuyer sur l’exemple du Gabon qui sur les dernières années à mener plusieurs démarches pour tirer une meilleure rémunération financière de ses ressources forestières. Le pays qui est un absorbeur net de carbone à travers ses forêts tropicales a été en 2021, le premier pays africain à obtenir des paiements basés sur les résultats pour la réduction des émissions dues à la déforestation et à la dégradation des forêts.

Il s’agit d’autant d’opportunités pour la RDC qui peut monétiser les émissions évitées pour promouvoir la gestion durable des forêts et rendre les terres économiquement viables.

Depuis 2022, les autorités ont entrepris de mettre en place un cadre favorable pour permettre l’essor des marchés du carbone dans le pays. On peut citer notamment le décret No. 23/22 du 14 juin 2023 portant création, organisation et fonctionnement de l’Autorité de régulation du marché de carbone en RDC.

Cet établissement public a notamment pour rôle d’organiser le marché de carbone sur le territoire ainsi que de promouvoir la participation des acteurs publics ; et privés ainsi que des communautés locales dans les activités de production, d’achat, de vente, et de revente des crédits carbone. A cela s’ajoute l’arrêté interministériel de septembre 2023 des ministères chargés de l’environnement et des finances sur le partage de la quotité du bénéfice des crédits de carbone devant revenir à l’Etat congolais.

En outre, les 23 et 24 octobre 2023, une conférence visant à réfléchir sur le marché du carbone durable en RDC s’est tenue à Kinshasa avec plus de 200 acteurs clés des agences gouvernementales, du secteur privé et de la société civile impliqués dans la tarification du carbone. Plus globalement, dans le pays, la province du Maï-Ndombe a été l’une des premières régions à expérimenter le Programme de réduction des émissions provenant du déboisement et de la dégradation des forêts, associées à la gestion durable des forêts, la conservation et l’amélioration des stocks de carbone forestier (REDD+). Le programme intégré au Fonds carbone du Fonds de partenariat pour le carbone forestier en décembre 2016 a déjà permis selon les estimations d’engager 90 millions $ dans le financement climatique au sein de la province et 20 projets couvrant 12,3 millions d’hectares en cours ou planifiés.

Plus globalement, les observateurs indiquent que la RDC gagnerait aussi à s’appuyer sur l’exemple du Gabon qui sur les dernières années à mener plusieurs démarches pour tirer une meilleure rémunération financière de ses ressources forestières. Le pays qui est un absorbeur net de carbone à travers ses forêts tropicales a été en 2021, le premier pays africain à obtenir des paiements basés sur les résultats pour la réduction des émissions dues à la déforestation et à la dégradation des forêts. Ce versement de 17 millions $ visait à primer les réductions réalisées par le Gabon en 2016 et 2017, par rapport aux niveaux d’émissions annuels de 2006 à 2015. Il s’inscrivait dans le cadre de l’accord conclu entre le Gabon et l’Initiative pour les forêts d’Afrique centrale (CAFI), une initiative multi-donateurs hébergée par l’ONU, en 2019, pour un total de 150 millions $ sur 10 ans. En janvier 2023, le pays a annoncé en qu’il comptait mettre sur le marché, 90 millions de tonnes de crédits carbone. Avec une prévision du prix du crédit carbone autour de 14 dollars, le pays s’attendait à près de 1,26 milliard $ comme retombées financières.

Espoir Olodo

Lire aussi :

Foresterie, agroforesterie, cuisson propre : des millions de dollars de subventions disponibles

Développement durable : Tshisekedi évalue les besoins de la RDC à 32 milliards $ par an

Crédit carbone : la RDC plaide pour un prix équitable

Changements climatiques : 200 millions $ pour la prévention et la gestion des risques en RDC

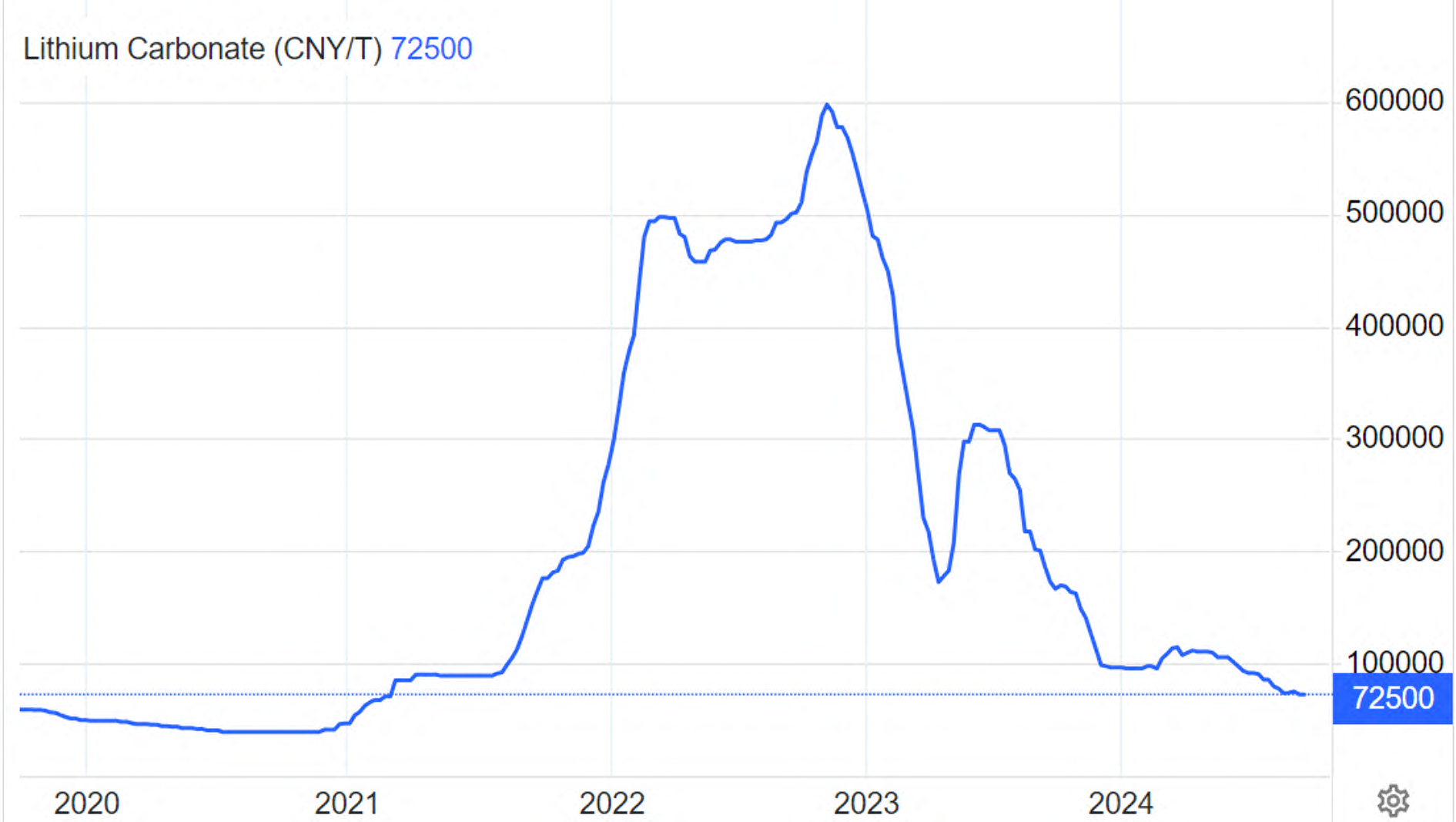

Début septembre 2024, les prix du carbonate de lithium et de l’hydroxyde de lithium sont tombés en dessous de 11 000 dollars la tonne, une première depuis juin 2021. Selon les données de Standard & Poor’s (S&P), le carbonate de lithium se négociait à 10 550 dollars la tonne au 4 septembre, tandis que la tonne d’hydroxyde de lithium était à 10 400 dollars. Le marché du lithium, dans une dynamique baissière depuis plusieurs mois, ne montre pas de signes d’amélioration. La semaine dernière, plusieurs sources concordantes ont rapporté que CATL, l’un des plus grands producteurs mondiaux de batteries, envisage de fermer sa mine de lithium dans la province chinoise de Jiangxi (qui représente 5 à 6 % de l’offre mondiale) en raison de la chute des prix et des coûts d’exploitations élevés. Comme cette entreprise chinoise, plusieurs acteurs du marché s’inquiètent de cette baisse prolongée. Pour les pays africains, futurs producteurs de lithium, comme la RDC, où les richesses en lithium de la région de Manono ont attiré plusieurs entreprises étrangères ces dernières années, l’état actuel du marché pourrait ralentir les plans de développement de ce secteur.

Selon le rapport « Comment l’Afrique tire profit des opportunités sur le marché du lithium » disponible sur Ecofin Pro, la plateforme d’Ecofin dédiée aux professionnels, les premières attributions de blocs d’exploration de lithium à des sociétés par la RDC remontent seulement à 2010. Très en avance sur d’autres minéraux stratégiques comme le cuivre ou le cobalt, l’intérêt de la RDC pour ses ressources de lithium est un peu plus récent et a coïncidé avec l’intérêt mondial accru pour cette matière première utilisée dans les batteries de véhicules électriques.

Dans son code minier promulgué en 2018, la RDC a classé le lithium dans la catégorie des métaux stratégiques avec le cobalt, le coltan et le germanium. Elle a instauré pour ces métaux une hausse de la redevance, qui passe de 2 % à 10 %. De plus, l’État exige des participations dans les différents projets, par le biais de la Société commerciale et minière du Congo (Cominière SA), qu’il détient à 90 %. Cette dernière a ainsi conclu différents accords avec les entreprises étrangères sur les découvertes majeures réalisées à ce jour. Il faut rappeler que le plus grand projet de lithium de la RDC reste celui de Manono, où l’Australien AVZ Minerals prédisait en 2021 une capacité de production annuelle de 700 000 tonnes de concentré de spodumène et 45 375 tonnes de sulfate de lithium primaire.

Un marché du lithium sous pression

Selon Ecofin Pro, les prix du carbonate de lithium ont connu une baisse significative passant d’un record de 81 360 dollars par tonne en novembre 2022 à 20 782 dollars par tonne en février 2024, soit le niveau le plus bas affiché sur une période de deux ans. Cette tendance baissière a continué dans les mois qui ont suivi. Comme mentionné plus haut, l’hydroxyde de lithium, extrait de lacs salés ou de saumures et utilisé principalement dans les batteries au phosphate de fer et de lithium (LFP), a vu don prix baisser à 10 550 dollars la tonne début septembre. Quant au carbonate de lithium, issu de l’extraction du minerai de spodumène et utilisé principalement dans les batteries au nickel, cobalt et manganèse (NCM), son prix a baissé à 10 400 dollars la tonne.

La principale raison évoquée par les analystes pour expliquer cette chute durable des prix est le ralentissement des ventes de voitures électriques (VE), surtout en Chine (qui représente 60 % des immatriculations mondiales de VE). Selon l’Agence internationale de l’énergie (AIE), les nouvelles immatriculations de voitures électriques ont augmenté de 35 % en 2023, un ralentissement notable par rapport à la croissance de 82 % en 2022. D’après une note publiée le 16 septembre par le site Carbon Credits, la reprise économique incertaine de la Chine et la suppression progressive des subventions pour les VE ont également freiné la demande.

Évolution du prix du lithium depuis 2020

Source : Trading Economics

Source : Trading Economics

L’état du marché est l’une des raisons évoquées par la société chinoise CATL « pour ajuster sa production de lithium dans la province méridionale de Jiangxi ». « Sur la base des conditions récentes du marché du carbonate de lithium, l’entreprise prévoit d’ajuster la production de carbonate de lithium à Yichun », a déclaré la société à Reuters, suite à la publication d’un rapport d’analystes indiquant qu’elle avait suspendu les opérations à la mine de lithium.

En Afrique, où plusieurs pays se positionnent pour produire également du lithium, les inquiétudes grandissent aussi. Dans une sortie relayée par plusieurs médias internationaux, Martin Ayisi, directeur de la Commission des minéraux du Ghana, a déclaré que le projet de lithium phare du pays (Ewoyaa), où une production annuelle d’environ 360 000 tonnes est attendue, risque d’être interrompu. « Il en coûtera environ 650 dollars à Atlantic Lithium pour produire une tonne de concentré de lithium et, avec un prix (du spodumène de lithium, NDLR) juste au-dessus de 700 dollars, cela nous inquiète », a-t-il déclaré.

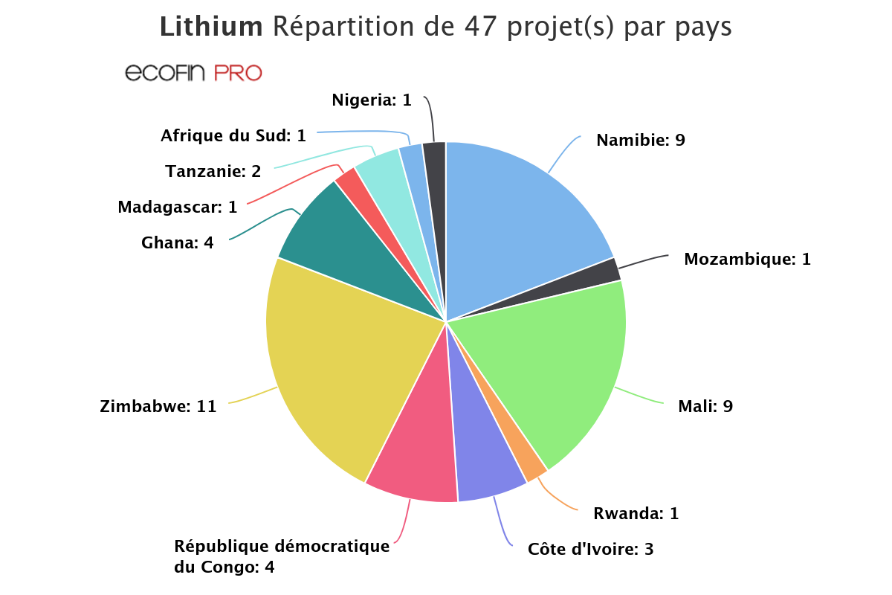

Un obstacle de plus

Sur les 1175 projets miniers en cours d’exploration et de développement sur le continent africain recensé par Ecofin Pro, 47 portent sur le lithium. Sur les 47 projets de lithium, quatre sont localisés en RDC.

Projets de lithium répertoriés par Ecofin Pro en Afrique

Malgré l’engouement autour du lithium en RDC au cours de ces dernières années, le pays ne fait toujours pas partie du cercle des producteurs. Pour cause, un litige survenu sur le plus grand gisement du pays, celui de Manono, l’une des plus importantes réserves non exploitées de lithium à l’échelle mondiale, avec environ 400 millions de tonnes de ressources minérales contenant 1,65 % de lithium, selon les estimations d’AVZ. En 2022, AVZ annonçait la signature par la ministre des Mines de l’époque, Antoinette N’Samba Kalambayi, d’un décret attribuant une licence d’exploitation. Cependant, le projet s’est rapidement retrouvé au centre d’un différend judiciaire. La société australienne revendique 75 % d’intérêts, tandis que Cominière, son partenaire congolais, affirme que l’accord de coentreprise entre les deux parties a pris fin. Cominière a annoncé fin octobre 2023 un accord avec la société chinoise Zijin Mining, pour développer une mine de lithium sur la licence d’exploration de lithium précédemment détenu par sa coentreprise avec AVZ. Toutefois, une décision de la Chambre de commerce internationale lui a interdit toute mesure visant à « explorer et exploiter, directement ou indirectement », le projet de lithium Manono revendiqué par AVZ.

Dans un communiqué publié en août 2024, AVZ Minerals accuse par ailleurs la RDC d’avoir violé l’ordonnance judiciaire susmentionnée (en délivrant un permis d’exploitation à la coentreprise entre Cominière et Zijin) et réclame des pénalités s’élevant à 73,85 millions $. Elle a indiqué être en discussion avec le gouvernement congolais pour « tenter de résoudre à l’amiable le différend concernant l’octroi d’un permis d’exploitation minière pour le projet de lithium à Manono ».

Pour le moment donc, la baisse des prix sur le marché ne semble pas être la raison qui justifie le retard de la RDC dans le développement de son projet phare (et le plus avancé) de lithium. En attendant un dénouement pour cette affaire qui doit être encore jugée sur le fond, notons qu’une autre société (dénommée AJN Resources) a annoncé le 31 mai dernier le début de travaux de forage sur son projet Manono Nord-Est pour trouver des minéralisations de lithium et d’étain. La compagnie compte notamment sur la proximité du projet avec le site au cœur du litige entre AVZ et Cominière.

Perspectives du marché de lithium

Les enjeux pour la RDC du développement d’une industrie du lithium sont simples à comprendre. Le pays, dont les revenus miniers sont passés d’une moyenne de 4 milliards $ sur la période 2013-2017 à une moyenne de 5,5 milliards $ sur la période 2018-2022 selon le FMI, disposerait d’une nouvelle source de recettes dans le secteur. Si la RDC doit encore résoudre les problèmes ci-dessus évoqués pour concrétiser cet espoir, l’évolution du marché est un paramètre à surveiller de près, car elle pourrait influencer les décisions de développement des compagnies.

Selon Adam Megginson, un analyste cité par le média INN et relayé dans un rapport d’Ecofin Pro, « si les perspectives à long terme du marché du lithium restent reluisantes, les niveaux actuels de prix assez bas sont préoccupants, surtout pour les entreprises qui ne l’avaient pas prévu. Un environnement de prix constamment plus bas […] peut également suspendre certaines des sources d’approvisionnement les plus coûteuses et éliminer les projets prévus plus coûteux fondés sur des prix élevés », a-t-il déclaré.

L’annonce par CATL de ses plans de réduction de production a eu comme effet de « soulager » dans une certaine mesure le marché du lithium, même si les prévisions d’excédents sur le marché sont maintenues. Les analystes semblent s’accorder sur le fait que des réductions supplémentaires de l’offre pourraient être nécessaires pour que le marché revienne à un état d’équilibre d’ici 2025. Pour le moment, c’est un sentiment d’incertitude qui prévaut à court terme sur le marché du lithium et la donne ne devrait pas changer avant 2026 où une reprise des prix est prévue par les analystes de Guotai Junan Securities Co.

Louis-Nino Kansoun

Lire aussi :

Baisse des prix du lithium : un coup dur pour les espoirs de Manono

Cobalt, lithium et graphite : l’Indonésie se positionne comme un débouché pour la RDC

Mines : les revenus publics ont augmenté en RDC grâce au code de 2018, mais pas que…

Aujourd’hui, les télécommunications par satellite sont devenues des composantes essentielles de l’économie numérique à travers le monde. Cependant, en République Démocratique du Congo (RDC), malgré la création du Réseau national de télécommunications par satellite (Renatelsat) il y a plus de 30 ans, le pays peine à profiter pleinement de cette technologie. La principale raison en est que la société Renatelsat tarde toujours à prendre son envol.

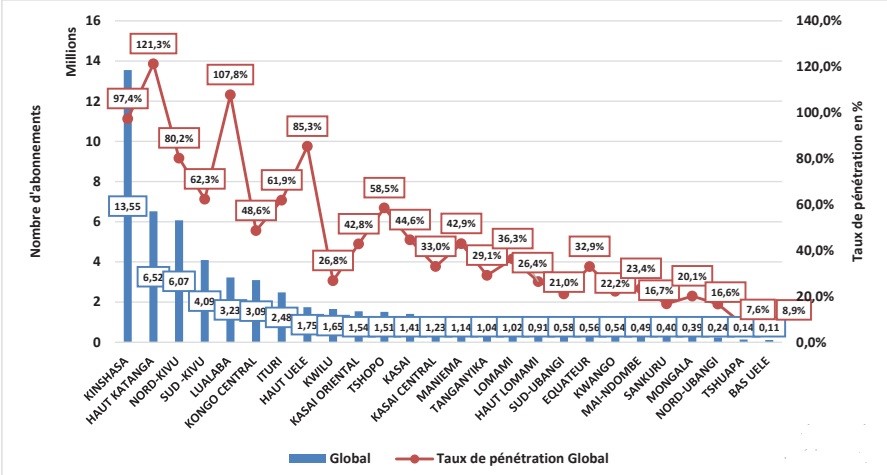

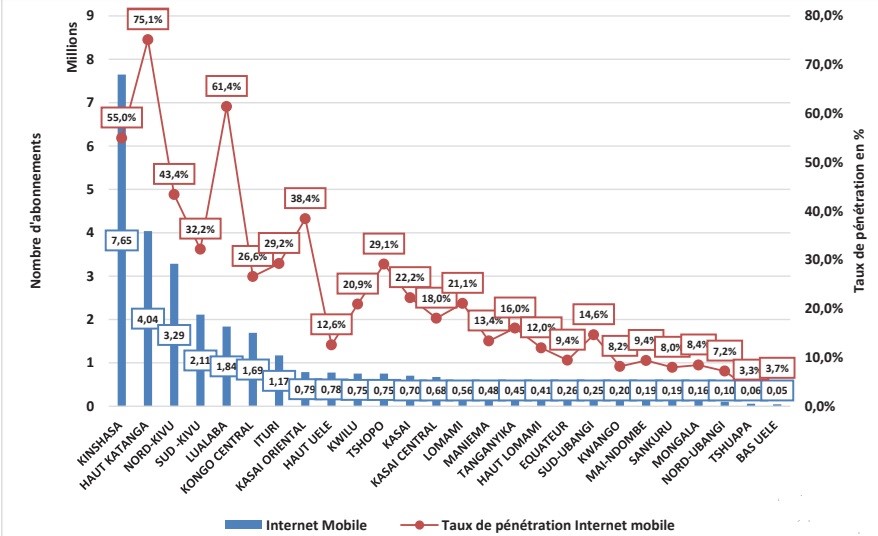

La République démocratique du Congo enregistre un taux de pénétration Internet mobile et fixe de 30,08 % et 0,017 %, selon les dernières données de l’Autorité de régulation des postes et télécommunications du Congo (ARPTC) publiées en mars 2023. Soit 29,3 millions d’abonnés. Un niveau considéré comme faible au regard des 33 fournisseurs d’accès Internet identifiés dans le pays, dont quatre opérateurs de téléphonie mobile (Airtel, Vodacom, Orange et Africell). Cette situation découle de leurs choix d’investir plus dans les centres urbains, compte tenu de la grande taille du territoire national, de sa géographie complexe et du faible pouvoir d’achat de la majorité de la population. De plus, à eux seuls, les opérateurs télécoms estiment ne pas être en mesure de réaliser le service universel désiré par l’État.

Bien que le gouvernement ait pris conscience de cette réalité et s’active à investir davantage dans le secteur des télécoms, notamment avec la relance du Fonds de développement du service universel (FDSU), il est urgent qu’il adopte d’autres mesures à fort impact. La réhabilitation accélérée du Réseau national de télécommunications par satellite (Renatelsat) engagée depuis 2020 en est une. C’est en effet le 26 mai de cette année-là que Émery Okundji, alors ministre des Postes, Télécommunications et Nouvelles technologies de l’information et de la communication, avait annoncé la signature d’un accord de partenariat BOT (construire, exploiter et transférer) avec la société sud-africaine Africa Union Financial Services Sarl (AUFS). Il prévoyait la dotation de Renatelsat en nouveaux équipements, la formation du personnel, le développement de mécanismes et projets permettant à Renatelsat d’atteindre une autonomie financière et technique. Trois ans plus tard, les fruits de cette collaboration ne sont toujours pas connus. Pourtant, Renatelsat peut être un puissant atout de développement économique et social pour la RDC.

À la création de Renatelsat, l’objectif était de connecter toute la RDC via des technologies satellitaires avancées. La société devait jouer un rôle crucial pour surmonter les défis posés par la géographie du pays, caractérisée par de vastes étendues de forêts, des montagnes et des rivières qui rendent la pose de câbles terrestres et de tours télécoms extrêmement difficile et coûteuse.

Renatelsat est l’unique opérateur satellitaire public de la RDC. L’entreprise publique à caractère technique et commercial, créée par Ordonnance présidentielle, le 30 septembre 1991 est placée sous la double tutelle du ministère de la Communication et Médias et celui des Postes, Télécommunications et NTIC. À la création de Renatelsat, l’objectif était de connecter toute la RDC via des technologies satellitaires avancées. La société devait jouer un rôle crucial pour surmonter les défis posés par la géographie du pays, caractérisée par de vastes étendues de forêts, des montagnes et des rivières qui rendent la pose de câbles terrestres et de tours télécoms extrêmement difficile et coûteuse. L’idée était de permettre une connectivité universelle, même dans les régions les plus reculées du pays, où les infrastructures de télécommunications classiques n’étaient pas encore disponibles. En garantissant un accès équitable à l’information et à la communication, le gouvernement congolais avait pour objectif de transformer le paysage socio-économique de la RDC. Mais le potentiel de l’entreprise demeure plombé par plusieurs facteurs.

Défis persistants

La gestion de Renatelsat a souvent été critiquée pour son manque de transparence et d’efficacité. Des accusations de mauvaise gestion ont également entaché la réputation de l’organisation, rendant difficile la mobilisation de ressources supplémentaires. En 2021, la société civile du Lac dénonçait une mauvaise gestion du matériel du Renatelsat à Inongo dans la province du Mai-Ndombe. Elle accusait le chef de centre de détournement des équipements et appelait les services judiciaires à enquêter. En novembre 2023, un arrêté du ministère de la Communication et Médias a suspendu Achinda Wahilungula, alors administrateur directeur général de Renatelsat. Il a été remplacé à titre intérimaire par Boondo Jean-Pierre.

Le déficit d’Investissements représente aussi un défi pour Renatelsat. Le développement des infrastructures satellitaires nécessite des investissements importants. En raison des priorités budgétaires et des défis économiques auxquels le pays est confronté, les financements nécessaires pour moderniser et étendre les capacités de Renatelsat n’ont pas été suffisants. Cette situation a conduit à une stagnation technologique, empêchant l’entreprise publique de répondre aux besoins croissants de connectivité. En 2012, la RDC avait conclu un accord avec la China Communications Services Corporation pour un investissement de 274 millions de dollars visant la création d’un réseau backbone satellitaire matérialisé par la construction et le lancement du satellite Congosat-1 trois ans plus tard. Aucune information n’a plus filtré sur le projet jusqu’à présent.

À ces deux facteurs qui nuisent à la solidité de Renatelsat s’ajoutent les priorités gouvernementales fluctuantes. Celles-ci ont souvent changé, passant de la nécessité de renforcer les infrastructures de télécommunications à d’autres urgences nationales comme la sécurité et les finances publiques. Cette instabilité dans les priorités a conduit à une planification et une mise en œuvre incohérentes des projets liés à Renatelsat. Ces manquements cumulés ont eu des conséquences significatives.

Des opportunités manquées

Le sous-développement de Renatelsat a des conséquences profondes sur le développement national. La connectivité limitée entrave les opportunités économiques et sociales et nuit à la bonne gouvernance.

Un réseau de télécommunications robuste est essentiel pour le développement économique. Il facilite le commerce et diverses activités génératrices de revenus, attire les investissements et soutient l’innovation. En RDC, de nombreuses régions restent économiquement isolées en raison de la connectivité limitée, empêchant les entreprises locales de prospérer et les investisseurs étrangers de s’installer. Dans les 26 provinces du pays, seules les zones urbaines sont largement couvertes par le réseau télécom. Couvrir les zones rurales pourrait favoriser l’essor du secteur agricole en développant l’Agritech comme c’est le cas en Égypte, au Nigeria, etc.

La Covid-19 a démontré l’importance de la connectivité à haut débit pour les services sociaux comme l’éducation et la Santé. Les écoles et les établissements de santé dans les régions éloignées pourraient accéder à des ressources en ligne, participer à des formations à distance. Le Rwanda, l’Ouganda ou encore le Kenya l’ont compris et investissent dans l’extension de leur réseau de fibres optiques ainsi que dans des partenariats avec des opérateurs satellites à cet effet. Renatelsat peut soutenir l’e-éducation en RDC et améliorer l’Indice de développement humain national. Idem dans le domaine de la santé où le faible accès aux médecins et spécialistes généralement basés en zone urbaine entraîne des complications médicales, voire des décès pour des millions de Congolais.

Trop de régions demeurent inaccessibles aux opérateurs mobiles. C’est d’ailleurs ce qui explique le succès de Starlink qui séduit aussi en RDC. En mars dernier, le régulateur télécoms a dû intervenir pour mettre en garde contre l’utilisation des équipements de la société américaine qui, jusqu’à présent, n’a pas de licence pour opérer sur le territoire.

Pour l’administration publique, Renatelsat est aussi un atout d’efficacité. Une meilleure connectivité permettrait une meilleure collaboration entre les administrations locales et le gouvernement central, facilitant la gestion des ressources et la mise en œuvre des politiques publiques. Une gouvernance plus éclairée en somme, source d’une meilleure gestion des affaires publiques et d’un climat des affaires plus attractif.

Aujourd’hui, à travers le monde, les télécommunications par satellites sont devenues des composantes incontournables de l’économie numérique. Trop de régions demeurent inaccessibles aux opérateurs mobiles. C’est d’ailleurs ce qui explique le succès de Starlink qui séduit aussi en RDC. En mars dernier, le régulateur télécoms a dû intervenir pour mettre en garde contre l’utilisation des équipements de la société américaine qui, jusqu’à présent, n’a pas de licence pour opérer sur le territoire. Ce besoin exprimé par les consommateurs, Renatelsat pourrait y répondre. Mais cela requiert que des actions fortes soient prises dès maintenant.

Un appel à l’action

Pour transformer Renatelsat en un véritable atout de développement, des actions concrètes doivent être entreprises. La société qui pourrait être cruciale pour la stratégie de transformation numérique du pays a besoin d’une réforme de sa gouvernance afin d’assurer une gestion transparente et efficace. La mise en œuvre de mécanismes de surveillance indépendants et la promotion de la transparence dans la gestion des fonds sont essentielles pour regagner la confiance des investisseurs et des partenaires.

Le gouvernement doit aussi prioriser les investissements dans les infrastructures de télécommunications, notamment en recherchant des partenariats public-privé. Les investissements étrangers peuvent être encouragés par des politiques incitatives et un environnement réglementaire favorable.

Il est également essentiel de définir des priorités stratégiques claires pour le développement des télécommunications en RDC. Un plan à long terme, soutenu par un engagement politique constant, peut guider les efforts de développement et assurer une mise en œuvre cohérente.

Enfin, la RDC doit explorer les technologies émergentes pour améliorer la connectivité. Les satellites à orbite basse (LEO), par exemple, offrent des promesses de connectivité à haut débit à des coûts réduits et pourraient être une solution viable pour le pays.

Renatelsat représente un atout majeur pour le développement de la RDC, mais son potentiel reste largement inexploité. Pour que cette entreprise nationale de télécommunications par satellite devienne un véritable moteur de croissance, il est urgent de moderniser ses infrastructures, de définir une stratégie ambitieuse, et d’améliorer sa gouvernance. En surmontant ces défis, Renatelsat pourrait transformer la connectivité en RDC, stimulant ainsi le développement économique, social et humain du pays. La valorisation de Renatelsat est non seulement une nécessité, mais aussi une opportunité unique pour l’avenir de la RDC.

Muriel Edjo

Lire aussi :

Télécoms : comment le Fonds de développement du service universel peut transformer la RDC

Internet fixe : 8 160 km de fibre optique déjà déployés sur 50 000 km prévus

En RDC, l’Internet mobile a rattrapé la voix comme relais de croissance dans les télécoms

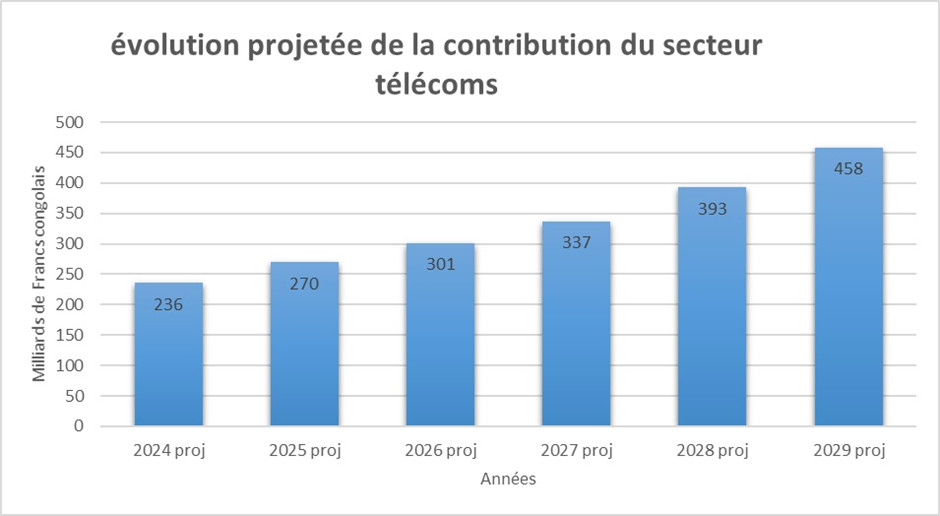

Les télécoms devraient rapporter 700 millions $ à l’État de RDC entre 2024 et 2029 (FMI)

Le projet de révision du code minier de la République démocratique du Congo, proposé en 2015, a vu son processus d’adoption suspendu en mars 2016 en raison des vives objections des compagnies minières, qui se plaignaient que cela compromette la rentabilité des investissements dans le secteur. Finaliser ce projet en 2018 n’a pas été facile pour le gouvernement, qui s’est de nouveau heurté aux protestations de l’industrie minière. Mais la RDC, premier producteur mondial de cobalt et leader de la production cuprifère en Afrique, semble, si l’on en croit le FMI, avoir atteint un des premiers objectifs annoncés lors de l’adoption de sa nouvelle charte minière en 2018 : tirer plus de profits de l’exploitation des richesses de son sous-sol.

Selon un rapport du Fonds monétaire international (FMI), publié en juillet 2024, les recettes du secteur minier congolais ont « considérablement » augmenté depuis le nouveau code minier de 2018. Elles sont passées d’une moyenne de 4 milliards $ sur la période 2013-2017 à une moyenne de 5,5 milliards $ sur la période 2018-2022. Ces revenus proviennent principalement de l’impôt sur les sociétés (CIT), des redevances et des paiements échelonnés de primes de signature ainsi que des droits d’importation.

« Cela [la hausse des recettes, NDLR] pourrait s’expliquer par l’augmentation de la production des principaux produits miniers d’exportation de la RDC (cuivre et cobalt) et par la part plus importante des profits des entreprises minières attribuée au gouvernement », peut-on lire dans le rapport. Promulgué en 2018 alors que plusieurs compagnies minières s’y opposaient, le nouveau code minier de la RDC a augmenté les redevances et imposé de nouvelles taxes.

Contre vents et marées

Pourtant, à l’époque, un groupe, constitué de sociétés comme Randgold, Glencore, Ivanhoe Mines ou encore China Molybdenum, avait déclaré que le gouvernement pourrait perdre plus de 3 milliards $ sur une décennie et faire face à des poursuites judiciaires s’il n’abandonne pas certaines clauses du nouveau code minier. « Il ne peut y avoir aucune ambiguïté, d’un point de vue gouvernemental, quant à l’intention des compagnies minières de protéger leurs droits si la législation est appliquée. », avait alors déclaré des représentants l’industrie dans la presse internationale.

Pour sa part, Randgold (racheté plus tard par Barrick), alors propriétaire de la mine Kibali (aujourd’hui plus grande mine d’or d’Afrique), avait indiqué en février 2018 que le pays pourrait perdre annuellement jusqu’à 10 millions de dollars si la nouvelle charte minière de la RDC était promulguée. « Au plus haut, ce serait 10 millions $ par an, ce qui n’est pas important pour un investissement comme celui de Kibali, mais si vous étiez une petite entreprise qui opère sur un petit gisement, vous seriez sous une énorme pression. », expliquait Mark Bristow, le DG de la société.

A son arrivée au pouvoir en 2019, le président Félix Tshisekedi n’a pas reculé face à la pression de l’industrie minière, poursuivant les réformes engagées par son prédécesseur au sujet de la charte minière. « Nous allons assainir le climat des affaires par la vulgarisation du nouveau code minier et la conclusion de contrats gagnant-gagnant. Je serai attentif aux doléances des opérateurs miniers par un dialogue permanent », avait déclaré M. Tshisekedi. Sous le nouveau régime, il faut noter que les plaintes des entreprises au sujet du code minier ont diminué et la RDC a, en plus, renégocié plusieurs contrats conclus avec des sociétés étrangères.

Au-delà du code minier, la hausse de la production et des prix

En dehors de la part plus importante des profits des entreprises minières attribuée au gouvernement dans le cadre du nouveau code, le FMI évoque l’augmentation de la production minière congolaise, un facteur dont l’importance ne doit pas être négligée.

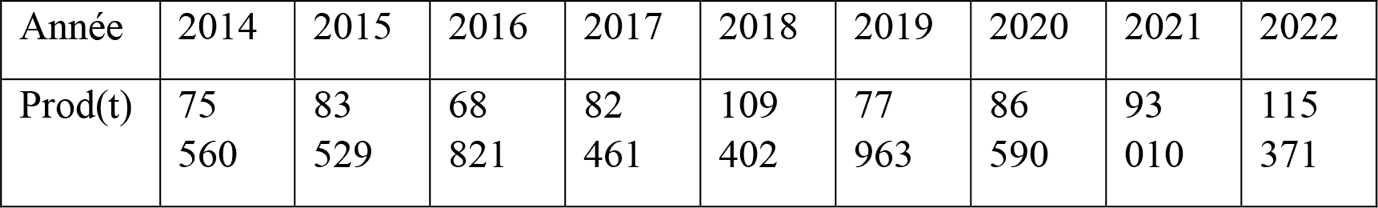

Selon les données du ministère congolais des Mines, la production de cobalt (la RDC est le premier producteur mondial) est passée de 109 402 tonnes en 2018 à 115 371 tonnes en 2022, soit une hausse de 5 %.

Évolution de la production de cobalt en RDC

Source : ministère des Mines

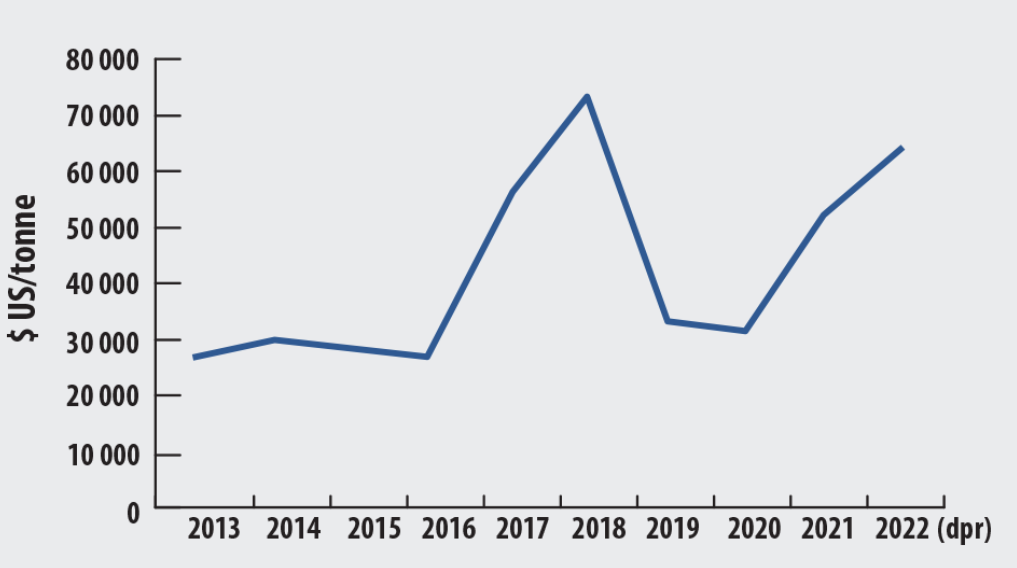

L’importance de la hausse de la production de cobalt sur les recettes congolaises s’explique par les niveaux de prix élevés de cette matière première utilisée dans les batteries des véhicules électriques et nécessaire pour la transition énergétique. Selon une analyse du site ressources-naturelles.canada.ca, le prix du cobalt a fluctué entre 26 000 et 30 000 dollars la tonne entre 2013 et 2016. Il va ensuite grimper à 56 000 dollars/t en 2017 puis 95 000 $ en 2018. Cette hausse « spectaculaire » sera suivie en 2019 d’une baisse proportionnelle qui amènera le prix à 33 000 $ la tonne. La pandémie de Covid-19 n’arrangera rien à la chute, expliquée par plusieurs analystes comme une explosion de la bulle spéculative créée autour de cette matière première. Toutefois, vers fin 2020, la hausse du cours du cobalt a progressivement repris jusqu’à 64 000 dollars la tonne en 2022.

Évolution du prix du cobalt entre 2013 et 2022

Source : ressources-naturelles.canada.ca

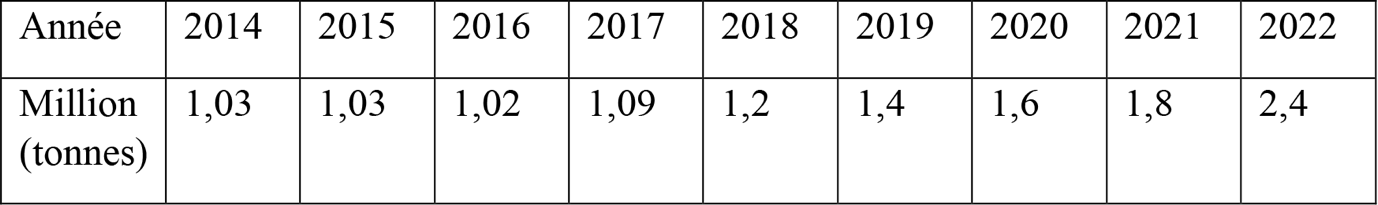

Quant à la production de cuivre, elle est passée de 1,2 million de tonnes en 2018 à 2,4 millions de tonnes en 2022, soit une hausse de 100 %. Premier producteur de cuivre d’Afrique, la RDC est aujourd’hui dans le top3 mondial, grâce notamment à l’entrée en service du projet Kamoa-Kakula. Ce dernier est présenté comme pouvant devenir la future deuxième plus grande mine de cuivre, avec en plein régime une capacité de production de plus de 800 000 tonnes de concentré de cuivre par an. Elle a livré 393 551 tonnes en 2023.

Évolution de la production de cuivre en RDC

Source : ministère des Mines

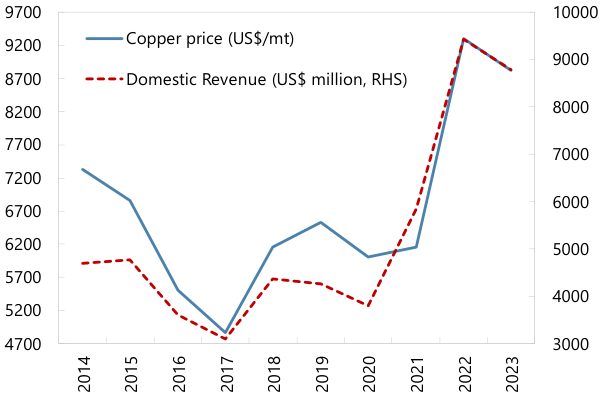

Il est également important de souligner que si les revenus miniers de la RDC ont augmenté depuis 2018, c’est également à cause de la hausse du prix du cuivre. Selon le FMI, « il existe une corrélation presque parfaite entre les recettes intérieures et les prix du cuivre ».

Évolution des cours du cuivre et des recettes intérieures

Source : FMI

De bonnes perspectives

Les recettes minières tirées par la RDC de son secteur minier devraient continuer d’augmenter. Selon le FMI, les redevances minières des compagnies, composante importante de ces recettes, devraient passer de 1 499 milliards de francs congolais en 2022 à 2 688 francs congolais en 2024. Les mêmes facteurs qui ont porté la hausse des recettes sur les dernières années devraient également être déterminants dans les prochaines années.

La production de cuivre du pays devrait continuer de croître à mesure que le projet Kamoa-Kakula voit sa capacité augmenter. En 2024 par exemple, Ivanhoe Mines prévoit d’y produire entre 440 000 et 490 000 tonnes. Dans le même temps, les perspectives pour le prix du cuivre sont également reluisantes. Le métal rouge, qui a établi un nouveau record de prix historique à 11 000 dollars en mai dernier, pourrait se négocier à 15 000 dollars d’ici 2025, selon les analystes de Citibank et Macquarie. De plus, son potentiel de croissance à long terme serait plus grand du fait de son importance pour la transition énergétique.

En ce qui concerne le cobalt, si son prix est depuis plusieurs mois assez bas, comparativement au niveau de 2017-2018, les perspectives à long terme restent solides selon plusieurs analystes. Selon le Cobalt Institute (qui prévoit un excédent sur le marché jusqu’en 2025), la demande mondiale de la matière première devrait doubler, passant de 187 000 tonnes en 2022 à près de 388 000 tonnes d’ici 2030, une prévision qui devrait impacter les prix.

Louis-Nino Kansoun

Lire aussi :

Prix du cobalt : le Chinois CMOC, premier producteur mondial, optimiste

La RDC réalise son meilleur excédent commercial avec la Chine en 5 ans

Surabondance de l’offre mondiale de cobalt jusqu’en 2027 : enjeux pour la RDC

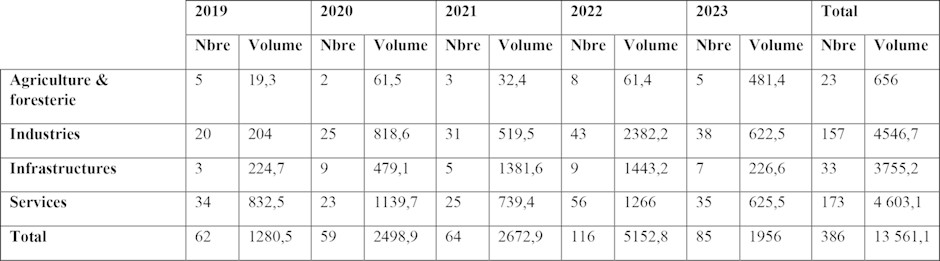

En décembre dernier, l’Agence nationale pour la promotion des investissements (Anapi) a publié la deuxième édition de son rapport statistique des projets d’investissements agréés en RDC sur la période 2019-2023. Ce document fournit une vue d’ensemble de l’évolution des flux d’investissements dans plusieurs branches de l’économie. Voici les points clés à retenir pour le secteur agricole.

Au cours des cinq dernières années, le secteur agricole est celui qui a enregistré la plus forte progression de promesses d’investissement. D’après l’Anapi, les projets agréés se sont chiffrés à 481,4 millions $ en 2023, marquant la seconde année consécutive de hausse. Cette enveloppe était de seulement 61,4 millions $ en 2022 et de 32,4 millions $ en 2021.

Cette forte progression s’explique, selon l’organisation, par le regain d’intérêt des acteurs privés et par le potentiel de croissance important dont dispose le secteur agricole. Bien que la hausse des intentions d’investissements durant l’année écoulée ait été qualifiée de « spectaculaire », l’Anapi souligne que le secteur agricole a été le moins attractif pour les investisseurs nationaux et étrangers au cours des cinq dernières années.

Intentions d’investissements des projets agréés (en millions $)

Source : Anapi, Direction des agréments

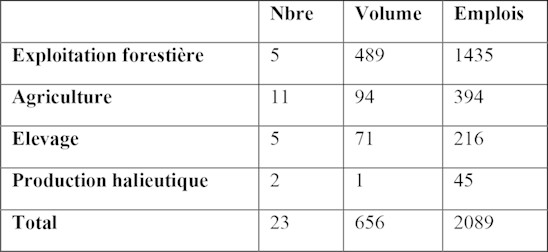

En effet, sur une période cumulée de 2019 à 2023, le secteur agricole a attiré 23 projets approuvés pour un montant total de 656 millions de dollars. Cela représente moins de 5 % du montant total estimé à 13,5 milliards de dollars, répartis sur 386 projets.

Alors qu’il fournit environ 20 % du PIB et emploie entre 70 et 75 % de la population active, selon les données de la Banque mondiale, cette branche de l’économie occupe de fait le dernier rang des bénéficiaires des investissements approuvés. Le top 3 est formé par les services (4,6 milliards $), les industries (4,54 milliards $) et les infrastructures (3,75 milliards $). Globalement, l’Anapi indique que les investissements annoncés dans le secteur agricole sur la période 2019-2022 ont été réalisés à 66,5 % en ce qui concerne le volume et à 68,5 % en termes d’emplois créés.

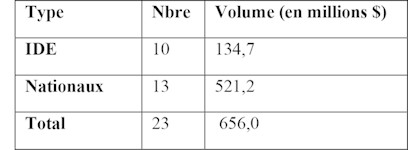

Une dynamique portée par les nationaux

En RDC, sur les 5 dernières années, les nationaux ont été les principaux pourvoyeurs de financements dans le secteur agricole. D’après les données de l’Anapi, 79,5 % des intentions d’investissements des projets agréés sur la période sont portés par les nationaux contre seulement 20,5 % pour les investissements directs étrangers (IDE). Avec une telle proportion, le secteur de l’agriculture et de la foresterie est le seul en RDC où les investisseurs nationaux prédominent.

Projets agricoles agréés entre 2019 et 2023 par origine

Source : Anapi, Direction des agréments

Selon l’Anapi, cette tendance s’explique principalement par les nombreux risques structurels que présente l’agriculture pour les investisseurs étrangers, malgré les ressources abondantes du secteur en RDC. En effet, le pays est l’un des mieux dotés au monde en matière de ressources en eau pour l’irrigation, de diversités climatiques, de zones de pâturages et de terres arables favorables à la production de cultures à haute valeur économique.

Toutefois, d’après l’organisme public, l’attractivité est plombée par plusieurs défis tels que « le manque des routes de desserte agricole, l’absence d’une finance axée sur l’agriculture et l’inexistence du foncier agricole ». À cela, on peut ajouter les problèmes sécuritaires, de gouvernance ainsi qu’un cadre réglementaire peu favorable aux investisseurs étrangers. Dans cette perspective, il faut noter l’article 16 de la Loi agricole de 2011 qui stipule que 51 % des parts des entreprises agricoles commerciales doivent être allouées aux nationaux, laissant 49 % pour les investisseurs étrangers. Selon la Banque mondiale, cette disposition est l’un des principaux freins aux IDE dans la productivité agricole. Elle prive le pays de capitaux frais nécessaires pour exploiter pleinement son immense potentiel agricole, le second au monde après le Brésil. Sur ladite période, le secteur de l’agriculture et de la foresterie a été d’ailleurs globalement le secteur qui a le moins attiré les IDE derrière les industries, les services et les infrastructures.

Un flux d’investissement orienté l’exploitation forestière

Dans l’ensemble du secteur agricole, c’est l’exploitation forestière qui concentre l’essentiel des investissements. Selon l’Anapi, sur les 656 millions $ de projets approuvés entre 2019 et 2023, ce segment a enregistré un volume de 489 millions $, soit 74 % du montant global. La production végétale vient en seconde position avec 94 millions $, suivie par l’élevage (71 millions $) et la production halieutique (1 million $).

Repartions des projets agricoles agréés entre 2019 et 2023 par segment

Source : Anapi, Direction des agréments

Face aux nombreux goulots d’étranglement présents au niveau de la production alimentaire, l’exploitation forestière apparaît comme une option intéressante. Avec un potentiel forestier couvrant, selon la FAO, 125 millions d’hectares en 2021 et plus de 1 000 essences forestières identifiées, ce secteur a de quoi attirer les acteurs privés, notamment pour obtenir des concessions forestières et produire des grumes à destination des marchés asiatiques, principalement la Chine. Dans le pays, chaque opérateur a droit à une limite réglementaire de 500 000 hectares de forêts dans le cadre d’une concession, en vertu du Code forestier adopté en 2002.

L’agro-industrie, cible principale des nationaux

Au-delà de la production agricole primaire, l’Anapi révèle que du côté industriel, la transformation alimentaire a affiché une bonne dynamique d’investissements sur les 5 dernières années. Au total, l’industrie alimentaire, des boissons et l’agro-industrie ont représenté 15 % du volume agréé et 70 projets sur les 157 approuvés dans ce secteur. Là encore, l’organisme public souligne que les investisseurs nationaux ont dominé l’agro-industrie alors que les IDE orientés dans l’industrie ont concerné principalement la branche industrielle des matériaux de construction.

Globalement, il faut noter qu’en RDC, le secteur des aliments et des boissons représente environ 85 % de l’industrie manufacturière, selon les données de la Banque mondiale. Avec la demande de denrées alimentaires qui devrait augmenter avec la croissante urbaine, les perspectives sont positives pour les acteurs de l’industrie qui pourront ainsi saisir les opportunités de marché et s’adapter aux réalités de l’environnement des affaires. Actuellement, dans le pays, les boissons alcoolisées, gazeuses, le pain, la farine de froment et le sucre comptent parmi les principales productions agroalimentaires. Les denrées comme la farine de maïs et les graisses et les huiles de table et la margarine dont les volumes produits sont actuellement encore faibles au regard des besoins représentent autant de segments d’affaires potentiels pour les acteurs privés qui souhaitent entrer dans la transformation.

Espoir Olodo

Lire aussi :

09-08-2024-Comment la transformation du manioc peut dynamiser l'économie agricole en RDC

06-08-2024-Maïs : la RDC peut devenir l’acheteur majeur de l’Afrique de l’Est

En Afrique, le manioc est l’une des principales cultures alimentaires. IL présente donc un important potentiel de développement. En RDC, selon la Banque mondiale, le développement de la chaîne de valeur du tubercule pourrait stimuler le tissu agro-industriel, créant ainsi de nombreuses opportunités économiques et d’emplois. Explications.

Intitulé « Mémorandum économique-pays pour la République Démocratique du Congo. Voies d’accès à la diversification économique et l’intégration commerciale régionale », le rapport publié en septembre 2023 met d’abord en évidence la place stratégique de la RDC dans l’offre mondiale en tubercules ainsi que l’importance de la culture au niveau local.

Une culture névralgique

Le pays francophone le plus peuplé du monde a produit 48,7 millions de tonnes de manioc en 2022, selon la base de données de la FAO (FAOStat), soit environ 15% du stock global. Ce volume en fait le second fournisseur mondial derrière le Nigeria (60,8 millions de tonnes).

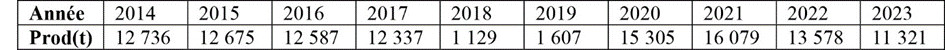

Plus globalement, depuis 2001, le manioc a vu sa production presque tripler, passant de 15,4 millions de tonnes à 42,7 millions de tonnes en 2022 alors que celle de l’ensemble des autres racines et tubercules a été multipliée par deux selon les données de la Banque centrale du Congo (BCC) compilées par l’Agence Ecofin.

Présentant plusieurs avantages comme la tolérance aux conditions météorologiques extrêmes, dont la sécheresse, la faible utilisation d’intrants, la souplesse de la récolte (la racine peut demeurer en terre un certain temps après être arrivée à maturité), le manioc représente actuellement près de 40% de la surface récoltée et 70% de la production agricole totale de la RDC.

D’après les données de la FAO, la consommation annuelle par tête du manioc en RDC avoisine les 500 kg de racines fraîches, soit environ 150 kg de farine fermentée, ce qui en fait la plus élevée d’Afrique centrale et l’une des plus élevées au monde.

Si comme dans les autres pays d’Afrique subsaharienne, le manioc était cultivé jusqu’à un passé récent pour l’autoconsommation, il s’agit désormais d’un produit perçu comme ayant une valeur commerciale à part entière. Cultivé dans toutes les provinces du pays, le manioc alimente les flux économiques vers les principales villes ainsi que les relations d’affaires entre les acteurs de la chaîne de valeur, qui tirent profit de la place du tubercule dans la satisfaction des besoins caloriques des ménages.

En effet, selon les données de l’Institut international d’agriculture tropicale (IITA), le manioc fournit plus de 60% des besoins énergétiques de la population congolaise. Il représente la denrée de base la plus importante, consommée sous différentes formes telles que la chickwangue (bâton de manioc), le fufu (pâte alimentaire à base de manioc mélangé ou non au maïs) ou sous forme de manioc bouilli ou grillé. D’après les données de la FAO, la consommation annuelle par tête du manioc en RDC avoisine les 500 kg de racines fraîches, soit environ 150 kg de farine fermentée, ce qui en fait la plus élevée d’Afrique centrale et l’une des plus élevées au monde.

Création de valeur ajoutée et diversification économique

Alors qu’actuellement le pays reste un importateur net de produits de base, la Banque mondiale souligne qu'un renforcement de la filière manioc pourrait jouer un rôle crucial dans l’émergence d’une agro-industrie. Avec un investissement important dans les équipements pour une transformation rapide, aussi bien en milieu rural que dans les zones industrielles, la RDC pourrait limiter les pertes de produits frais qui interviennent 48 à 72 heures suivant la récolte et se positionner durablement comme un fournisseur majeur de produits dérivés tels que la farine de manioc de haute qualité (HQCF).

Ce produit dérivé peut ainsi trouver sur le marché intérieur des débouchés importants dans la panification et la pâtisserie en tant que produit de substitution pour le blé, permettant ainsi de réduire la facture des importations et de contribuer à la sécurité alimentaire. D’après la Banque mondiale, l’impact de la guerre en Ukraine a déjà donné un coup de fouet aux efforts nationaux de réduction de la dépendance vis-à-vis du blé, conduisant notamment en avril 2022 à l’adoption par le gouvernement d’un projet d’incorporation, à hauteur de 20%, de la farine de manioc dans la production de pain.

Banque mondiale : « La demande croissante des pays occidentaux où le manioc devient un ingrédient alimentaire de base constitue une opportunité croissante de cibler les ports stratégiques des Pays-Bas et de la Belgique qui servent de grands centres de distribution pour la majeure partie du continent ».

Sur le plan macro-économique, le développement d’une industrie autour du manioc soutiendrait également les efforts de diversification de l’économie. Le pays qui partage ses frontières terrestres avec 9 voisins régionaux pourrait ainsi s’engager dans l’exportation en tirant profit de la demande et peut aussi cibler des marchés européens où le produit est de plus en plus convoité.

« La demande croissante des pays occidentaux où le manioc devient un ingrédient alimentaire de base constitue une opportunité croissante de cibler les ports stratégiques des Pays-Bas et de la Belgique qui servent de grands centres de distribution pour la majeure partie du continent », indique l’institution.

Des défis à relever